Afgelopen week zijn we met de financiele adviseur om de tafel gaan

zitten om alle verzekeringen op te splitsen. Een mooie gelegenheid om ze

allemaal onder de loupe te nemen.

ORV

Voor

de overlijdensrisicoverzekering betaalden we samen pakweg 19,- per

maand. De adviseur kwam zelf met het idee dat ik deze verzekering niet

meer nodig heb: de hypotheek vereist het niet meer, en ik heb geen

financieel risico als mijn ex overlijdt (het enige "risico" is dat ik

minder alimentatie hoeft te betalen, maar wees gerust, ik zal haar niet

voor een trein gooien). Mocht ik te komen overlijden, dan zal mijn

zoontje minder erven dan hij misschien gehoopt had. Maar mijn beide

ouders zullen voldoende nalaten tegen de tijd dat hij volwassen is.

Mijn ex houdt trouwens wel een ORV aan. Als ik kom te overlijden, dan ontvangt ze geen alimentatie meer, vandaar.

Kijk, dat is een financieel adviseur naar m'n hart: ook adviseren als er geen financieel produkt nodig is.

Reisverzekering

Deze

verzekering was ik destijds al niet zo mee eens. We betalen ruim 10,-

per maand voor een doorlopende reisverzekering. Maar zovaak gaan we nu

ook weer niet op vakantie. Bovendien hadden we ook bagagedekking.

Behoorlijk zinloos voor die armoedige spullen die ik altijd meeneem. En bovendien: als ik in Nederland onderweg iets verlies dan is het pech gehad, maar in het buitenland zou ik het kunnen reclameren? Onlogisch dus, dus weg ermee. Ik bekijk gewoon per vakantie of zulke verzekering zinnig is.

WGA hiaat

Bij

mijn vorige werkgever had ik een WGA hiaatverzekering. WGA staat voor

Werkhervatting gedeeltelijk arbeidsgeschikten en is geregeld in de WIA

(Wet werk en inkomen naar arbeidsvermogen). Een heel gedoe, maar het

komt er grofweg op neer dat je bij arbeidsongeschiktheid een (gedeeltelijke) uitkering krijgt, die aanzienlijk lager kan zijn dan het huidige

salaris. Een WGA hiaatverzekering kan dit gat opvangen.

Heel

toevallig kwam er deze week een aanbod voor een WGA hiaatverzekering van

mijn nieuwe werkgever binnen. Kosten: bijna 4,- per maand.

Ik ga

deze verzekering niet afsluiten. Mocht ik arbeidsongeschikt worden, dan

zal ik het gewoon doen met wat de overheid me gunt. Hopelijk ben ik

tegen die tijd al een stuk meer financieel onafhankelijk, maar nog beter

overkomt me dit niet natuurlijk.

Inboedelverzekering

Deze heb ik een gemengd gevoel bij. Inboedelverzekering wordt ingesschat op

basis van een statistisch model. Men bekijkt gewoon de waarde van het

huis en hoeveelheid inwoners, en dan schat met een waarde van de

inboedel. Als je kiest om minder dan dit te verzekeren, dan krijg je dus

ook minder betaald. Op dit moment is onze inboedel voor 130.000 (!!)

ingeschaald. Als ik zou besluiten om maar 50.000,- te verzekeren, dan

ben ik dus volgens hun model onderverzekerd, zelfs als er in mijn huis

maar voor 40.000 aan spullen staat. Als alles zou afbranden ofzo, dan

zou ik in dit geval maar pakweg een kwart van de schade vergoed krijgen.

130.000,-?!

Ik weet dat alles opgeteld een aardige duit waard is, maar in de verste

verte geen 130.000,-. Ik betaal dus relatief veel voor deze

verzekering. Op dit moment is dat ongeveer 13,- per maand, met vertrek

van mn ex zal dit wellicht wat minder worden. De vraag is of ik het

verlies van de inboedel zou kunnen opvangen. In het ernstigste geval kan

ik tijdelijk spullen van de kringloop halen. Voor 5000,- heb je al weer

een aardige inrichting. Bovendien zijn de dingen die echt waarde hebben

emotionele dingen. Daar helpt een verzekering niet tegen. Ik ben nog

aan het twijfelen. Iemand advies?

zie ook:

2019 wordt een barebone jaar

maandag 25 februari 2019

maandag 18 februari 2019

Energiemeter

Het wordt weer eens tijd om stappen te zetten in mijn energieverbruik. Mijn doel is niet perse om het verbruik zo laag mogelijk te krijgen, maar wel om al het energieverbruik onder de loupe te nemen.

En als het objectief moet, dan doen we het dus echt objectief, dus heb ik een energiemeter gekocht:

Kosten: pakweg 20,-. Ik moet dus eerst ongeveer 100 kWh besparen voordat ik winst ga maken...

Ik wil vooral gaan kijken naar het vast verbruik. Staan er ergens lampen voor niks te branden enzo. Dus heb ik als eerst mijn pijlen op de meterkast gericht. Daarin hangt namelijk een kastje dat het glasvezel ontvangt, vervolgens een router, en vervolgens staat er bij de televisie ook nog een kastje permanent aan. Na wat meten kwam ik tot het volgende resultaat:

1) handmatig alles aan en uit zetten

Ik zou voor het slapen gaan en voor vertrek naar het werk alles uit kunnen zetten. Op die manier zou ik de helft tot 3/4 van de energie kunnen besparen.

Dit is iets wat ik zeker niet ga doen. De besparing is redelijk op jaarbasis, maar dagelijks is het nog geen 10 cent. Dit lijkt me teveel op zegeltjes plakken, en dat doe ik ook niet.

2) een tijdschakelaar

Ik zou een tijdsschakelaar op het hele gedoetje kunnen zetten, en de boel uitzetten van bijvoorbeeld 23u tot 7u. Op deze manier heb ik er geen omkijken naar en bespaar ik toch 1/3 van de kosten, dus pakweg een tientje. En misschien wel een groter voordeel: op deze manier dwing ik mezelf om mijn schermen na 23u uit te zetten.

Er kleeft ook een nadeel aan: mijn vaste lijn doet het dan ook niet. De enige verbinding met de buitenwereld is dan sms of mobiel bellen.

3) alleen het televisiekastje uitzetten.

Ten slotte kan ook alleen het televisiekastje uitzetten. De televisie en toebehoren heb ik wel op een verlengkabel met schakelaar zitten om standby-stroom te minimaliseren, maar het televisiekastje at wel altijd direct in het stopcontact geprikt, omdat ik hoorde dat dat ding vaak updates moet doen enzo. Maar de televisie staat hier hooguit een uur per week aan, hoofdzakelijk als mijn moeder oppast. De overige 167uur staat het kastje dus te wachten tot er een update langs komt.

...tot vandaag dan. Het kastje gaat gewoon uit samen met de televisie. Dit bespaart me 7W, dus 44kWh, of ongeveer 8 euro, en ik hoef er helemaal niets voor te doen. Het enige nadeel is dat het iets langer duurt voordat de televisie is opgestart, omdat er nu steeds eerst even een update gedaan moet worden. Dat heb ik er wel voor over.

Ziezo, over 2 en een half jaar is mijn energiemeter al terugverdiend:-)

zie ook:

2019 wordt een barebone jaar

En als het objectief moet, dan doen we het dus echt objectief, dus heb ik een energiemeter gekocht:

Kosten: pakweg 20,-. Ik moet dus eerst ongeveer 100 kWh besparen voordat ik winst ga maken...

Ik wil vooral gaan kijken naar het vast verbruik. Staan er ergens lampen voor niks te branden enzo. Dus heb ik als eerst mijn pijlen op de meterkast gericht. Daarin hangt namelijk een kastje dat het glasvezel ontvangt, vervolgens een router, en vervolgens staat er bij de televisie ook nog een kastje permanent aan. Na wat meten kwam ik tot het volgende resultaat:

- alleen glasvezelkastje: 4W

- met router erbij: 12W

- met televisiekastje: 17W

1) handmatig alles aan en uit zetten

Ik zou voor het slapen gaan en voor vertrek naar het werk alles uit kunnen zetten. Op die manier zou ik de helft tot 3/4 van de energie kunnen besparen.

Dit is iets wat ik zeker niet ga doen. De besparing is redelijk op jaarbasis, maar dagelijks is het nog geen 10 cent. Dit lijkt me teveel op zegeltjes plakken, en dat doe ik ook niet.

2) een tijdschakelaar

Ik zou een tijdsschakelaar op het hele gedoetje kunnen zetten, en de boel uitzetten van bijvoorbeeld 23u tot 7u. Op deze manier heb ik er geen omkijken naar en bespaar ik toch 1/3 van de kosten, dus pakweg een tientje. En misschien wel een groter voordeel: op deze manier dwing ik mezelf om mijn schermen na 23u uit te zetten.

Er kleeft ook een nadeel aan: mijn vaste lijn doet het dan ook niet. De enige verbinding met de buitenwereld is dan sms of mobiel bellen.

3) alleen het televisiekastje uitzetten.

Ten slotte kan ook alleen het televisiekastje uitzetten. De televisie en toebehoren heb ik wel op een verlengkabel met schakelaar zitten om standby-stroom te minimaliseren, maar het televisiekastje at wel altijd direct in het stopcontact geprikt, omdat ik hoorde dat dat ding vaak updates moet doen enzo. Maar de televisie staat hier hooguit een uur per week aan, hoofdzakelijk als mijn moeder oppast. De overige 167uur staat het kastje dus te wachten tot er een update langs komt.

...tot vandaag dan. Het kastje gaat gewoon uit samen met de televisie. Dit bespaart me 7W, dus 44kWh, of ongeveer 8 euro, en ik hoef er helemaal niets voor te doen. Het enige nadeel is dat het iets langer duurt voordat de televisie is opgestart, omdat er nu steeds eerst even een update gedaan moet worden. Dat heb ik er wel voor over.

Ziezo, over 2 en een half jaar is mijn energiemeter al terugverdiend:-)

zie ook:

2019 wordt een barebone jaar

maandag 4 februari 2019

Saving rate en eigen vermogen na scheiding

Door dat scheidingsgedoe duurde het iets langer om de balans van 2018 op te maken. En als ik toch zo laat ben, dan kan ik meteen gaan kijken wat het effect heeft vanaf deze maand. Officieel zijn we pas volgende week ofzo gescheiden, maar in excel hou ik 1 januari aan, das een stuk handiger.

Vanaf 1 januari telt haar inkomen niet meer mee in de saving rate. Bovendien betaal ik nu alimentatie. Ik zou eindeloos kunnen piekeren om te beslissen of alimentatie een "misgelopen inkomstenbron" is of een "vaste last", maar ik hou het voorlopig gewoon op een vaste last. En daarmee blijft mijn saving rate nog steeds fier overeind:

Zoals je ziet stuitert de maandelijkse saving rate alle kanten uit (advocaten betalen enzo), maar doordat ik minder uitgeef blijft de gemiddelde saving rate rond de 30%. Ik ben helemaal niet ontevreden!

Maar de grootste klap komt natuurlijk bij het eigen vermogen. Zoals je vorige week kon lezen moet ik een stuk overwaarde aan m'n ex betalen. Het zal wellicht nog een paar maanden duren voordat het huis officieel op mijn naam staat. Tot die tijd probeer ik al een deel van de overwaarde te betalen. Deze betalingen zijn dus eigenlijk aflossingen, en geen kosten, dus heb ik deze schuld als "onderhandse lening" toegevoegd aan de balans.

Daarnaast is haar spaargeld van de statistieken verdwenen, maar dat was niet zoveel. Maar van de andere kant: haar studieschuld is ook verdwenen. Maar er is nog iets veranderd waar ik geen besef van had: ik kan het spaargeld van mijn zoontje niet meer bij "ons" bezit rekenen. Het is namelijk niet meer van "ons", maar van hem. Als we het vorig jaar even een financiele tegenslag hadden, haden we dit kunnen opvangen met zijn spaarrekening (om uiteraard later terug te betalen). Nu is dit niet meer mogelijk, anders zou het een zooitje worden. Dus wat is de schade?

Klabam! Even 30% jaarinkomen in rook opgegaan. De euforie van een positief eigen vermogen was van korte duur. Van de andere kant: ik heb nog geen nieuwe WOZ waarde voor dit jaar. De taxatiewaarde was 45.000,- hoger dan de huidige WOZ waarde, dus als ik dat meetel, dan zit ik wel boven water. En met een savingrate van 30% zou dit dipje binnen een jaar opgevangen moeten kunnen worden. Zoals je kunt zien heeft de maand januari al een flinke hap van de schuld afgehaald, dankzij de vakantieuitkering van mijn vorige werkgever. Ik ga er van uit dat dit dipje over enkele jaren nauwelijks te zien is in de enorme stijgende lijn.

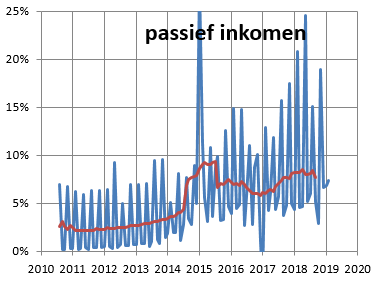

Ten slotte mijn "financiele onafhankelijkheidsberekening". Met andere woorden: welk deel van mijn uitgaven kan ik met passieve inkomsten dekken?

De piekjes die je ziet is de kinderbijslag die vier keer per jaar binnenkomt. Iedereen heeft zo zijn eigen definitie van passief inkomen, maar voor mij is onvoorwaardelijk overheidsgeld wel degelijk passief inkomen. Ik hoef er immers niets voor te doen.

Maar deze bron is nu voorgoed verdwenen, want mijn ex krijgt de kinderbijslag vanaf nu. Achja, hierdoor wordt deze grafiek een stuk overzichtelijker.

zie ook:

een overzicht van mijn hypotheekaflossingen

Vanaf 1 januari telt haar inkomen niet meer mee in de saving rate. Bovendien betaal ik nu alimentatie. Ik zou eindeloos kunnen piekeren om te beslissen of alimentatie een "misgelopen inkomstenbron" is of een "vaste last", maar ik hou het voorlopig gewoon op een vaste last. En daarmee blijft mijn saving rate nog steeds fier overeind:

Zoals je ziet stuitert de maandelijkse saving rate alle kanten uit (advocaten betalen enzo), maar doordat ik minder uitgeef blijft de gemiddelde saving rate rond de 30%. Ik ben helemaal niet ontevreden!

Maar de grootste klap komt natuurlijk bij het eigen vermogen. Zoals je vorige week kon lezen moet ik een stuk overwaarde aan m'n ex betalen. Het zal wellicht nog een paar maanden duren voordat het huis officieel op mijn naam staat. Tot die tijd probeer ik al een deel van de overwaarde te betalen. Deze betalingen zijn dus eigenlijk aflossingen, en geen kosten, dus heb ik deze schuld als "onderhandse lening" toegevoegd aan de balans.

Daarnaast is haar spaargeld van de statistieken verdwenen, maar dat was niet zoveel. Maar van de andere kant: haar studieschuld is ook verdwenen. Maar er is nog iets veranderd waar ik geen besef van had: ik kan het spaargeld van mijn zoontje niet meer bij "ons" bezit rekenen. Het is namelijk niet meer van "ons", maar van hem. Als we het vorig jaar even een financiele tegenslag hadden, haden we dit kunnen opvangen met zijn spaarrekening (om uiteraard later terug te betalen). Nu is dit niet meer mogelijk, anders zou het een zooitje worden. Dus wat is de schade?

Klabam! Even 30% jaarinkomen in rook opgegaan. De euforie van een positief eigen vermogen was van korte duur. Van de andere kant: ik heb nog geen nieuwe WOZ waarde voor dit jaar. De taxatiewaarde was 45.000,- hoger dan de huidige WOZ waarde, dus als ik dat meetel, dan zit ik wel boven water. En met een savingrate van 30% zou dit dipje binnen een jaar opgevangen moeten kunnen worden. Zoals je kunt zien heeft de maand januari al een flinke hap van de schuld afgehaald, dankzij de vakantieuitkering van mijn vorige werkgever. Ik ga er van uit dat dit dipje over enkele jaren nauwelijks te zien is in de enorme stijgende lijn.

Ten slotte mijn "financiele onafhankelijkheidsberekening". Met andere woorden: welk deel van mijn uitgaven kan ik met passieve inkomsten dekken?

De piekjes die je ziet is de kinderbijslag die vier keer per jaar binnenkomt. Iedereen heeft zo zijn eigen definitie van passief inkomen, maar voor mij is onvoorwaardelijk overheidsgeld wel degelijk passief inkomen. Ik hoef er immers niets voor te doen.

Maar deze bron is nu voorgoed verdwenen, want mijn ex krijgt de kinderbijslag vanaf nu. Achja, hierdoor wordt deze grafiek een stuk overzichtelijker.

zie ook:

een overzicht van mijn hypotheekaflossingen

Abonneren op:

Reacties (Atom)