Ik heb al een tijdje niets meer aan (spaar)hypotheektooltjes gewerkt. Ik heb wat ideeen voor uitbreidingen, maar die zijn allemaal best rigoreus. Ondertussen komen er wel vaak vragen, bijvoorbeeld of het mogelijk is om het maximaal bij te storten bedrag automatisch te laten voorspellen. En voor die vraag is het niet altijd nodig en handig om de hele geschiedenis van je hypotheek in te moeten vullen.

Daar komt bij dat ik mijn eigen spaarhypotheektool niet kan gebruiken omdat we twee spaardelen hadden. Afgelopen week hebben we onze spaarhypotheek laten aanpassen, maar daar wordt het niet gemakkelijker op. Dit komt omdat onze spaarhypotheek nu meer zal opbrengen dan onze hypotheekwaarde. En bovendien is de geschiedenis van onze spaarhypotheek zo grillig dat ik die niet in de tool na te maken is.

Vandaar dat ik een nieuwe tool heb gebouwd om snel te kunnen spelen met bijstorten, inkorten en bandbreedtes (klik op het plaatje of hier om naar de tool te gaan):

Van de hypotheek hoef je alleen dingen als hypotheekgrootte, rente en huidige duur in te vullen. De hypotheekrente wordt niet berekend, dus het jaar, belastingschaal of WOZ waarde hebben we niet nodig.

Vervolgens moet je weten wat de huidige maandelijkse premie is, of wat er nu al is opgebouwd: al je een van de twee weet, berekent hij de andere. Verder kan je ook nog aangeven als je in een jaar heel veel stortingen hebt gedaan die meedoen voor de bandbreedte.

Als je dit hebt ingevuld, dan kan je gaan spelen met bijstorten, inkorten, premieverlagen en de bijbehorende bandbreedte. Het mooie is dat je kan aangeven hoeveel bandbreedte je graag zou willen hebben. Vervolgens gaat de tool zelf uitrekenen hoeveel je dan maximaal mag bijstorten. Let op: deze berekening is best ingewikkeld, dus het kan zijn dat je computer dan even hapert.

Met de ronde knopjes kan je aangeven dat dit getal niet mag veranderen als je een ander geval aanpast. Zo kan je bijvoorbeeld de maximale bandbreedte vastzetten.

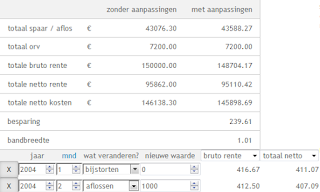

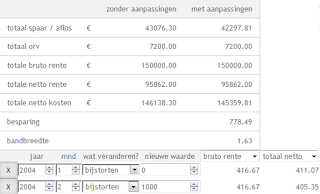

Onderaan verschijnt een uitwerking van de berekening voor de bandbreedte. In dit geval is dat bijvoorbeeld:

Zo kan je goed zien waarom je op een bepaalde bandbreedte uitkomt. Uiteraard veranderen alle getallen direct mee als je de invoer verandert. De ORV (overlijdensrisicoverzekering) geldt niet altijd mee voor de bandbreedte. Als hij niet meetelt, zet het dan op 0. Ik ben erg benieuwd wat jullie er van vinden. Ik denk dat de tool behoorlijk technisch is, meer voor "spaarhypotheek-sleutelaars voor gevorderden", maar ik hoop dat mensen er voordeel bij kunnen hebben.

De tool kan je hier vinden

Succes en fijne feestdagen!

zie ook:

spaarhypotheektool

alle rekentools

maandag 25 december 2017

maandag 18 december 2017

Onze spaarhypotheek helemaal omgegooid

Je zou misschien verwachten dat ik alles van onze spaarhypotheek begrijp, maar dat valt soms best tegen. AEGON heeft ons destijds een product aangesmeerd waar ik nog steeds geen kaas van kan maken. Het is zelfs zo erg dat ik mijn eigen tools niet kan loslaten op onze hypotheek. Gelukkig heb ik afgelopen tijd met onze financiele adviseur de spaarhypotheek omgebouwd tot iets dat begrijpelijker en vooral lucratiever is.

Hoe zag de hypotheek er uit?

De spaarhypotheek bestond uit twee delen, waarbij deel 1 het spaardeel is, en deel 2 het verzekeringsdeel, allebei met een rente van 5.3%. De kosten waren oorspronkelijk voor deel 1 116,- p/m, en voor deel 2 95,- p/m. Het verzekeringsdeel was dus bijna net zo duur als het spaardeel!? Maar als ik ging rekenen, dan klopte er niets van. Je zou geen 116,-, maar 152,- p/m nodig hebben om tot het doelkapitaal te komen. Deel 1 bouwde dus consequent teweinig kapitaal op.

Ik hou maandelijks bij hoeveel er in deze spaardelen staan. Deel 1 stijgt slechts tegen 5.3% rente, dus het doelkapitaal zou niet behaald worden. Maar in deel 2 werd ook wat kapitaal opgebouwd, maar ik kon niet achterhalen of dit op een gegeven moment gebruikt zou worden voor de steeds duurdere overlijdensrisico of voor aflossings van de spaarhypotheek.

Hoe zag de hypotheek er uit?

De spaarhypotheek bestond uit twee delen, waarbij deel 1 het spaardeel is, en deel 2 het verzekeringsdeel, allebei met een rente van 5.3%. De kosten waren oorspronkelijk voor deel 1 116,- p/m, en voor deel 2 95,- p/m. Het verzekeringsdeel was dus bijna net zo duur als het spaardeel!? Maar als ik ging rekenen, dan klopte er niets van. Je zou geen 116,-, maar 152,- p/m nodig hebben om tot het doelkapitaal te komen. Deel 1 bouwde dus consequent teweinig kapitaal op.

Ik hou maandelijks bij hoeveel er in deze spaardelen staan. Deel 1 stijgt slechts tegen 5.3% rente, dus het doelkapitaal zou niet behaald worden. Maar in deel 2 werd ook wat kapitaal opgebouwd, maar ik kon niet achterhalen of dit op een gegeven moment gebruikt zou worden voor de steeds duurdere overlijdensrisico of voor aflossings van de spaarhypotheek.

maandag 11 december 2017

Hoe bespaar ik op mijn fietskosten?

Naast software ontwikkelaar en wetenschapsleraar, kan ik mezelf gerust een beroepsfietser noemen. Mijn reisafstand is ongeveer 30 kilometer enkele reis. De afgelopen jaren ging ik een stuk of 60 keer per jaar met de fiets, maar dit jaar heb ik tot nu toe al 115 keer de fiets gepakt:

Ik heb dus bijna 7000 kilometer fileleed vervangen door fietsgenot, en daarbij ongeveer E800,- uitgespaard. Voor mij is een racefiets het beste compromis: je kunt er erg hard mee, en is relatief goedkoop. Ik heb de mijne tweedehands gekocht voor E350,-, en ik verwacht dat hij zeker 5 jaar mee kan gaan. Bovendien is mijn route er zeer geschikt voor: van de 30 kilometer bestaat minstens de helft uit kaarsrecht asfalt fietspad.

Het nadeel van een racefiets is het onderhoud. Door de hogere snelheid, de dunnere banden en dunnere ketting (de ketting moet immers soepel over de buitenste en binnenste tandwielen kunnen) is een racefiets aan veel slijtage onderhevig. Voor een setje banden, remblokken, ketting en tandwielen ben je zo jaarlijks E100-200,- kwijt (ongeveer 2ct per kilometer), dus kan het geen kwaad om dit te optimaliseren.

Daarom bij deze een paar bespaartips voor de racefiets:

Ik heb dus bijna 7000 kilometer fileleed vervangen door fietsgenot, en daarbij ongeveer E800,- uitgespaard. Voor mij is een racefiets het beste compromis: je kunt er erg hard mee, en is relatief goedkoop. Ik heb de mijne tweedehands gekocht voor E350,-, en ik verwacht dat hij zeker 5 jaar mee kan gaan. Bovendien is mijn route er zeer geschikt voor: van de 30 kilometer bestaat minstens de helft uit kaarsrecht asfalt fietspad.

Het nadeel van een racefiets is het onderhoud. Door de hogere snelheid, de dunnere banden en dunnere ketting (de ketting moet immers soepel over de buitenste en binnenste tandwielen kunnen) is een racefiets aan veel slijtage onderhevig. Voor een setje banden, remblokken, ketting en tandwielen ben je zo jaarlijks E100-200,- kwijt (ongeveer 2ct per kilometer), dus kan het geen kwaad om dit te optimaliseren.

Daarom bij deze een paar bespaartips voor de racefiets:

- vermijd natte dagen. Vooral de ketting en remblokken slijten terwijl je er naar kijkt als het regent. Mocht je toch in een bui terecht komen: maak na de tocht de velgen, remblokken en ketting goed schoot, en vet de ketting opnieuw in. Gladde wegen zijn trouwens helemaal uit den boze. Niet alleen om het gevaar, maar vooral om het zout op de weg dat je fiets beschadigt.

- In principe kunnen remblokken mee totdat je niet meer kunt remmen. Maar let er wel op dat het contactoppervlak langzaam verplaatst. Zo kan het zijn dat je na een tijdje niet op je velg, maar op je band aan het remmen bent! Ik ken mensen die zo met remblokjes van 5 euro een buitenband van 40 euro hebben vernield. Wil je je buitenband niet beschadigen, kijk dan af en toe goed of de remblokjes nog aansluiten op de velg.

- veel mensen vervangen buitenbanden al zodra het profiel niet meer zichtbaar is. Ik vind dit schromelijk overdreven. Een racefiets heeft nauwelijks profiel nodig, en voorbij het profiel zit nog heel veel band dat weg kan slijten. Vooral antilekbanden hebben vaak een erg dikke laag, zodat je nog veel langer op deze band kan doorrijden. Zelfs een plat loopvlak hoeft geen probleem te zijn. Mocht je toevallig de band er een keer af moeten halen (wegens lekke binnenband of kapotte spaak): leg de buitenband er dan andersom op. Wegen zijn namelijk een beetje bolvormig. Aangezien je meestal aan de rechterkant fietst, slijdt de band schuin af. Als de band andersom ligt, dan de andere kant meer afslijten. Zo kan je band weer een paar honderd kilometer extra mee.

- zoals ik al aangaf: de ketting slijt erg hard. Het probleem is dat de tandwielen langer mee kunnen dan de ketting, maar een ketting wordt na verloop van tijd een beetje langer, waardoor de ketting gaat inslijten in de tandwielen. Bedenk dat het vervangen van alle tandwielen veel lastiger en duurder is dan het vervangen van een ketting. De ketting moet dus optijd vervangen worden.

Nog beter is het om een stuk of 3 kettingen te kopen en te rouleren. Elke 1-2 maanden leg je er een andere ketting op, zodat de kettingen tegelijk slijten. Na een verloop van tijd gaan de kettingen wel wat oprekken, maar ze slijten alledrie even hard, en slijten ook even hard in de tandwielen. Als drie kettingen versleten zijn, dan zijn de tandwielen ook aan vervanging toe, dus dat komt mooi uit. Het is best wel wat werk, maar betaalt zich prima terug.

maandag 4 december 2017

Wat moeten we eigenlijk met de Bitcoin?

Een tijdje geleden verwachtte ik al een crash in Bitcoins, maar de koers is sindsdien nog een heel stuk verder doorgeschoten. Blijkbaar heb ik de geldlust van Wallstreet onderschat, en blijft men nog steeds geld pompen in deze 21-eeuwse tulpenbol. De totale waarde van deze cryptomunt schommelt de laatste tijd tussen de 100 en 150 miljard euro. Om je een idee te geven: dit is ongeveer de marktwaarde van Shell of Unilever. Of de kosten van het Apollo Maan project, vertaald naar hedendaagse dollars. Deze dingen zijn dus afzonderlijk net zoveel waard als een computerprogramma dat volledig opensource is, en dus gratis te kopieren is. Beetje overgewaardeerd dus.

Laten we eens terug naar de basis gaan: waarom hebben we eigenlijk Bitcoins?

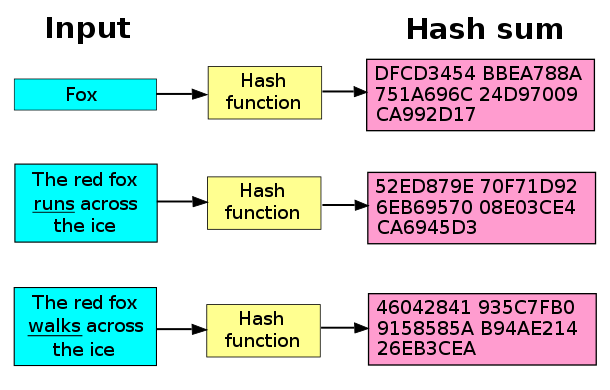

De Bitcoin is door pseudoniem Satoshi bedacht als betaalmiddel dat niet door overheden of banken wordt gereguleerd, maar door de consensus van de community. De voordelen zouden zijn dat geen overheden de munt kunnen traceren en dat de munt niet door een grote mogenheid (overheid, bank, multinational) gestuurd kan worden.

Helaas Bitcoin enorm gefaald, zowel in de rol als betaalmiddel als de zelfregulering. En dan verbruikt het hele Bitcoin netwerk ook nog net zo veel stroom als een land als IJsland.

Laten we eens terug naar de basis gaan: waarom hebben we eigenlijk Bitcoins?

De Bitcoin is door pseudoniem Satoshi bedacht als betaalmiddel dat niet door overheden of banken wordt gereguleerd, maar door de consensus van de community. De voordelen zouden zijn dat geen overheden de munt kunnen traceren en dat de munt niet door een grote mogenheid (overheid, bank, multinational) gestuurd kan worden.

Helaas Bitcoin enorm gefaald, zowel in de rol als betaalmiddel als de zelfregulering. En dan verbruikt het hele Bitcoin netwerk ook nog net zo veel stroom als een land als IJsland.

maandag 27 november 2017

Ons belastingstelsel kan blijkbaar nog ingewikkelder!

Het nieuwe kabinet Shell/Unilever I Rutte III heeft iets voor elkaar gekregen wat ik niet voor mogelijk hield: ze gaan ons belastingstelsel nog ingewikkelder maken dan het nu al is!

Onze huidige wet inkomstenbelasting stamt uit 2001. Deze wet verving de wet inkomstenbelasting van 1964. De oude wet was na 37 jaar van veel verschillende kabinetten vervallen tot een ratjetoe van regeltjes waar niemand meer een touw aan kon vastknopen, dus werd het tijd voor een schone lei. Ondertussen is de wet van 2001 ook al dermate vervuild met rare uitzonderingen dat niemand er nog iets van begrijpt. En in plaats dat de overheid besluit om de wet simpeler te maken of te vervangen, hebben ze contructies bedacht als het in 30 jaar afbouwen van wet Hillen en vermogensafhankelijke heffingskorting, jakkes!

Onze huidige wet inkomstenbelasting stamt uit 2001. Deze wet verving de wet inkomstenbelasting van 1964. De oude wet was na 37 jaar van veel verschillende kabinetten vervallen tot een ratjetoe van regeltjes waar niemand meer een touw aan kon vastknopen, dus werd het tijd voor een schone lei. Ondertussen is de wet van 2001 ook al dermate vervuild met rare uitzonderingen dat niemand er nog iets van begrijpt. En in plaats dat de overheid besluit om de wet simpeler te maken of te vervangen, hebben ze contructies bedacht als het in 30 jaar afbouwen van wet Hillen en vermogensafhankelijke heffingskorting, jakkes!

maandag 20 november 2017

Sinterklaas denkt dit jaar aan minimalisten

De NTR heeft het er elk jaar moeilijk mee: hoe zorg je er voor dat Sinterklaas een feest is voor alle Nederlanders? En in dit geval bedoel ik niet alleen de kleur van zijn knecht. Mijn probleem van het feest is dat het een doorgeslagen consumptiefeest is. En omdat we de schijn moeten hooghouden dat die kado's daadwerkelijk uit Spanje komen, moeten de pakje er natuurlijk wel nieuw uitzien. Ik vind dat behoorlijk zonde, want met zijn verjaardag geven we hem vaak genoeg tweedehands dingen, en daar ik hij net zo blij mee.

Maar wat is dit jaar het geval? Volgens het Sinterklaasjournaal zijn veel pakjes over boord geslagen, en kunnen ze er misschien een beetje haveloos uitzien. Ideaal! Dus afgelopen zaterdag zijn we naar de kringloop gegaan en hebben voor een habbekrats de zak gevuld. En mocht er iets aan de kado's mankeren, dan heeft het Sinterklaasjournaal een goed excuus gegeven.

En waarschijnlijk verdwijnt de helft van de kado's binnen niet geruime tijd weer bij de kringloop. Kijk, dat noem ik een echte groene Sint!

zie ook:

De oplossing voor de zwarte piet discussie

Maar wat is dit jaar het geval? Volgens het Sinterklaasjournaal zijn veel pakjes over boord geslagen, en kunnen ze er misschien een beetje haveloos uitzien. Ideaal! Dus afgelopen zaterdag zijn we naar de kringloop gegaan en hebben voor een habbekrats de zak gevuld. En mocht er iets aan de kado's mankeren, dan heeft het Sinterklaasjournaal een goed excuus gegeven.

En waarschijnlijk verdwijnt de helft van de kado's binnen niet geruime tijd weer bij de kringloop. Kijk, dat noem ik een echte groene Sint!

zie ook:

De oplossing voor de zwarte piet discussie

maandag 6 november 2017

De ethiek van FIRE.

Afgelopen week was ik voor de eerste keer bij de FIRE-BENL bijeenkomst, georganiseerd door CheesyFinance en AmberTreeLeaves. Het was geweldig om veel mensen te ontmoeten met een vergelijkbare mindset. Complimenten voor de organisatie!

Maar toen ik vandaag aan het wandelen was, begon het een beetje te knagen. Ik was verbaasd door de onderwerpen van de bijeenkomst. In mijn optiek heeft FIRE veel verschillende aspecten, zoals de zingeving van het leven, het gebruiken van je vrije tijd voor dingen die je graag doet, en het maatschappelijk verantwoord leven (duurzaam, integer handelen, elkaar helpen etc).

Toch lag de focus vooral op zo goed mogelijk laten renderen van je geld. Zo kwamen onder andere bitcoins en holdings aan bod, en in het verleden bijvoorbeeld het rendement van investeren in vastgoed.

Laat ik even voorop stellen: ik wil hier niet de moraalridder uithangen en veroordelen wat anderen doen. Het gaat me erom of ik mezelf in de spiegel kan aankijken en zeggen of deze zaken bij mijn overtuiging passen.

Dit weekend ook op het nieuws hoor over de Amsterdamse huizenmarkt die niet alleen overkookt raakt door AirBnB (die trouwens gefinancierd wordt door een holding), maar ook door vastgoed-investeerders die veel huizen opkopen om te verhuren aan expats.

En hoewel de bitcoin oorspronkeljk bedoeld is als alternatieve munt die niet meer gebukt gaat onder het juk van een overheid, valt de Bitcoin nu volledig ten prooi aan de wolven van Wallstreet, die Bitcoin hebben verheven tot de nieuwe tulpenbol.

En wat betreft aandelen: hoeveel bedrijven zie je onder druk van de aandeelhouders compleet vernietigd worden omdat er alleen maar op korte termijn doelen wordt gestuurd? Ik merk het zelf bij mijn werk als het werk van mijn vrouw. Bij beide werkgevers stoor ik me aan het onmenselijke gedrag dat wordt ingegeven door de aandeelhouders. Zou het dan niet heel hypocriet zijn als ik ineens in aandelen ga investeren?

Nogmaals: ieder mag zelf zijn overwegingen maken, maar ik vraag me wel af of er meer mensen zijn met gewetensbezwaren. Wat betreft de bijeenkomst: ik kom graag de volgende keer weer, en hoop ik dat de zingeving meer aan bod kan komen!

Maar toen ik vandaag aan het wandelen was, begon het een beetje te knagen. Ik was verbaasd door de onderwerpen van de bijeenkomst. In mijn optiek heeft FIRE veel verschillende aspecten, zoals de zingeving van het leven, het gebruiken van je vrije tijd voor dingen die je graag doet, en het maatschappelijk verantwoord leven (duurzaam, integer handelen, elkaar helpen etc).

Toch lag de focus vooral op zo goed mogelijk laten renderen van je geld. Zo kwamen onder andere bitcoins en holdings aan bod, en in het verleden bijvoorbeeld het rendement van investeren in vastgoed.

Laat ik even voorop stellen: ik wil hier niet de moraalridder uithangen en veroordelen wat anderen doen. Het gaat me erom of ik mezelf in de spiegel kan aankijken en zeggen of deze zaken bij mijn overtuiging passen.

Dit weekend ook op het nieuws hoor over de Amsterdamse huizenmarkt die niet alleen overkookt raakt door AirBnB (die trouwens gefinancierd wordt door een holding), maar ook door vastgoed-investeerders die veel huizen opkopen om te verhuren aan expats.

En hoewel de bitcoin oorspronkeljk bedoeld is als alternatieve munt die niet meer gebukt gaat onder het juk van een overheid, valt de Bitcoin nu volledig ten prooi aan de wolven van Wallstreet, die Bitcoin hebben verheven tot de nieuwe tulpenbol.

En wat betreft aandelen: hoeveel bedrijven zie je onder druk van de aandeelhouders compleet vernietigd worden omdat er alleen maar op korte termijn doelen wordt gestuurd? Ik merk het zelf bij mijn werk als het werk van mijn vrouw. Bij beide werkgevers stoor ik me aan het onmenselijke gedrag dat wordt ingegeven door de aandeelhouders. Zou het dan niet heel hypocriet zijn als ik ineens in aandelen ga investeren?

Nogmaals: ieder mag zelf zijn overwegingen maken, maar ik vraag me wel af of er meer mensen zijn met gewetensbezwaren. Wat betreft de bijeenkomst: ik kom graag de volgende keer weer, en hoop ik dat de zingeving meer aan bod kan komen!

maandag 30 oktober 2017

Fondsen herbalanceren: wat levert het op?

Vorige week heb ik de ETF's VXUS en VTI met elkaar vergeleken. Maar stel dat je in beide wilt investeren, hoe kan je dat het beste doen?

Een veelgebruikte manier is om af en toe te herbalanceren. Dit betekent dat je steeds aandelen koopt zodat je steeds dezelfde gewenste verdeling houdt. Het bijkomende voordeel is dat je dan steeds vooral inlegt in het aandeel dat het slechtste gepresteerd heeft, waardoor je steeds aandelen koopt als je op een lokaal dieptepunt staan. Op deze manier investeer je "tegen de conjunctuur in" Zie bijvoorbeeld de blog van financieelonafhankelijkblog.

Laten we eens kijken hoeveel zin deze taktiek heeft.

Een veelgebruikte manier is om af en toe te herbalanceren. Dit betekent dat je steeds aandelen koopt zodat je steeds dezelfde gewenste verdeling houdt. Het bijkomende voordeel is dat je dan steeds vooral inlegt in het aandeel dat het slechtste gepresteerd heeft, waardoor je steeds aandelen koopt als je op een lokaal dieptepunt staan. Op deze manier investeer je "tegen de conjunctuur in" Zie bijvoorbeeld de blog van financieelonafhankelijkblog.

Laten we eens kijken hoeveel zin deze taktiek heeft.

maandag 23 oktober 2017

Beleggingsfondsen VXUS en VTI objectief vergeleken

Voorlopig kunnen wij nog genoeg investeren in onze hypotheek, maar er zal een tijd komen dat we ons geld zullen gaan beleggen. Dus kan het geen kwaad om alvast te verdiepen in deze materie. Hoewel ik een totale leek ben op het gebied van aandelen, hoop ik dat mijn wiskunde achtergrond wat meerwaarde kan bieden. Misschien is het juist goed dat ik geen economie-achtergrond heb, zodat ik er met een frisse blik naar kan kijken. Mocht ik dingen totaal verkeerd zien, dan hoor ik het graag.

De meest populaire manier van beleggen is tegenwoordig Exchange-Traded Funds (ETF), omdat ze weinig overheadkosten hebben (ze worden namelijk automatisch beheerd, zonder economische goeroe's ertussen), en omdat ze hun risico spreiden over een gigantische hoeveelheid verschillende aandelen. Het Financieel Onafhankelijk Blog geeft veel informatie over ETF's. Zijn favorieten zijn Vanguard Total International Stock ETF (VXUS, volgt de koers van de wereld exclusief VS) en Vanguard Total Stock Market ETF (VTI, volgt alleen VS). Laten we dus met deze beginnen.

Voor het geval dat je de twee namen steeds door elkaar haalt heb ik een ezelsbruggetje: VTI is de "Vanguard Trump Index", en VXUS is de "Vanguard eXclusief US".

Zoals je ziet is VTI veel eerder gelanceerd dan VXUS. We zullen dus alleen over de periode vanaf de introductie van VXUS een eerlijke vergelijking kunnen maken, hoewel de eerste periode van VTI erg interessant is, omdat die midden in de laatste economische crisis (2008) valt.

Maar inhoudelijk valt er natuurlijk veel meer op: waarom stijgt VTI zo hard, en stijgt VXUS nauwelijks? Waarom zou je in iets investeren als het niet in waarde stijgt? Gelukkig keren beide fondsen 4 keer per jaar dividend uit. Hier moeten we natuurlijk geen appels met peren vergelijken, want een euro dividend op een aandeel 50,- is gunstiger dan een euro op een aandeel van 100,-. Dus delen we het dividend door de actuele koers en krijgen we de volgende grafiek:

Beide ETF's keren 4 keer per jaar dividend uit. In dit geval is VXUS gemiddeld succesvoller dan VTI. Hoe zou dit komen? Ik kan een paar dingen bedenken:

Hoe dan ook, het is eerlijker om fictief E1000,- in VTI te investeren en alle dividend te herinvesteren, en kijken hoe het vermogen groeit. Zodra VXUS het levenslicht ziet, ontvangt het hetzelfde startkapitaal als wat we bij VTI opgebouwd hebben. Je krijgt dan de volgende grafiek:

Nu zie je dus dat VXUS wel gaat stijgen, maar nog steeds niet zo hard als VTI. Blijkbaar doet de economie van de VS het structureel beter dan de wereld (of wordt de economie van de VS structureel meer overgewaardeerd, met meer risico tot crisis).

In deze grafieken is het nog steeds moeilijk te zien hoeveel rendement ze beide opleveren. Deze ETF's bestaan eigenlijk te kort om een lange termijn rendement te bepalen, dus kijk ik alleen wat het rendement is na 1 jaar en na 5 jaar. De grafieken laten zien wat het rendement is na afloop van een periode van 1 of 5 jaar:

Uit deze grafieken vallen een paar dingen op:

Hoewel beide grafieken een heel ander deel van de wereld vertegenwoordigt, liggen de grafieken verbluffend dicht bij elkaar.

ETF zijn dus geen verzekering tegen een crisis van wereldformaat. Als je bedenkt dat VTI ongeveer 5 jaar nodig heeft gehad om te herstellen van de crisis van 2008, dan moet je je afvragen of zelfs ETF's nu een verstandige investering zijn. Niemand kan voorspellen of de volgende crisis volgende week of over 5 jaar begint. Maar de kans dat er binnen 5 jaar een crisis zal ontstaan is enorm groot. Bekijk bijvoorbeeld de argumenten van Mr Money Mustache. En alle winst die je de komende jaren met beleggen zal maken zal dan verdampen. Op lange termijn (zeg 30 jaar) zullen crisissen weinig effect hebben om het rendement van je vermogen. Dat geldt ook voor VXUS en VTI: voor de periode vanaf 2011 is dit 4.3% voor VXUS, en 12.5% voor VTI. Over de hele levensduur van VTI is het 7.3%. Maar waarom zou je geld verspillen door op het verkeerde moment in te stappen? Als je nu de keus hebt in aandelen of het aflossen/bijstorten in je hypotheek, dan kies ik voor het laatste.

Nogmaals bedankt aan Mr FOB voor de algemene informatie over ETF's. Op zijn blog staat ook veel informatie over het "tegen de conjunctuur in" investeren. Binnenkort eens kijken of ik dat kan kwantificeren.

De meest populaire manier van beleggen is tegenwoordig Exchange-Traded Funds (ETF), omdat ze weinig overheadkosten hebben (ze worden namelijk automatisch beheerd, zonder economische goeroe's ertussen), en omdat ze hun risico spreiden over een gigantische hoeveelheid verschillende aandelen. Het Financieel Onafhankelijk Blog geeft veel informatie over ETF's. Zijn favorieten zijn Vanguard Total International Stock ETF (VXUS, volgt de koers van de wereld exclusief VS) en Vanguard Total Stock Market ETF (VTI, volgt alleen VS). Laten we dus met deze beginnen.

Voor het geval dat je de twee namen steeds door elkaar haalt heb ik een ezelsbruggetje: VTI is de "Vanguard Trump Index", en VXUS is de "Vanguard eXclusief US".

Via Finance.yahoo.com heb ik alle

data van deze fondsen naar binnen geharkt, zodat we eens met een

wiskundige blik er naar kunnen kijken. Ik heb steeds de stand bij opening van de beurs genomen. Dit is het verloop van de

koersen:

Zoals je ziet is VTI veel eerder gelanceerd dan VXUS. We zullen dus alleen over de periode vanaf de introductie van VXUS een eerlijke vergelijking kunnen maken, hoewel de eerste periode van VTI erg interessant is, omdat die midden in de laatste economische crisis (2008) valt.

Maar inhoudelijk valt er natuurlijk veel meer op: waarom stijgt VTI zo hard, en stijgt VXUS nauwelijks? Waarom zou je in iets investeren als het niet in waarde stijgt? Gelukkig keren beide fondsen 4 keer per jaar dividend uit. Hier moeten we natuurlijk geen appels met peren vergelijken, want een euro dividend op een aandeel 50,- is gunstiger dan een euro op een aandeel van 100,-. Dus delen we het dividend door de actuele koers en krijgen we de volgende grafiek:

Beide ETF's keren 4 keer per jaar dividend uit. In dit geval is VXUS gemiddeld succesvoller dan VTI. Hoe zou dit komen? Ik kan een paar dingen bedenken:

- VXUS en VTI volgen verschillende markten. Misschien is de ene markt meer op koerswinst gericht, en de andere op dividend.

- Gerelateerd aan het vorige puntje: misschien bevat VTI meer groeiaandelen. Dit zijn aandelen die geen dividend uitkeren, maar hun winst in het bedrijf houden om het bedrijf te laten groeien. Het gevolg is dat deze aandelen sneller stijgen.

- Misschien verkeert de VS, en dus VTI, in een economische bubbel: de koersen zijn onrealistisch hoog, waardoor het dividend dus relatief laag is. Van een econoom heb ik ooit begrepen dat de verhouding tussen de dividend en koers minimaal 3% moet zijn, anders is het ongezond.VTI keert ongeveer 0.5% per kwartaal uit, dus 2% per jaar.

- Misschien heeft VTI last van een bandwagon effect: ETF's zijn tegenwoordig zeer populair, en daarom stijgt deze koers als gevolg van het succes van VTI.

Hoe dan ook, het is eerlijker om fictief E1000,- in VTI te investeren en alle dividend te herinvesteren, en kijken hoe het vermogen groeit. Zodra VXUS het levenslicht ziet, ontvangt het hetzelfde startkapitaal als wat we bij VTI opgebouwd hebben. Je krijgt dan de volgende grafiek:

Nu zie je dus dat VXUS wel gaat stijgen, maar nog steeds niet zo hard als VTI. Blijkbaar doet de economie van de VS het structureel beter dan de wereld (of wordt de economie van de VS structureel meer overgewaardeerd, met meer risico tot crisis).

In deze grafieken is het nog steeds moeilijk te zien hoeveel rendement ze beide opleveren. Deze ETF's bestaan eigenlijk te kort om een lange termijn rendement te bepalen, dus kijk ik alleen wat het rendement is na 1 jaar en na 5 jaar. De grafieken laten zien wat het rendement is na afloop van een periode van 1 of 5 jaar:

Uit deze grafieken vallen een paar dingen op:

- VXUS blijft over de hele linie slechter presteren, maar heeft vooral een slecht begin doorgemaakt. Wie weet gaat het in de toekomst beter.

- De opbrengst na een jaar lang een ETF in bezit hebben variert gigantisch: de ene periode kan je 40% verlies hebben, de andere periode 40% winst. Zelfs als je een ETF 5 jaar lang vasthoudt is er een flinke variatie, zeker als je de crisis van 2008 meeneemt. Er zijn genoeg momenten te kiezen dat je na 5 jaar verlies hebt geleden.

- Hoewel VXUS en VTI verschillend zijn en twee verschillende stukken wereld vertegenwoordigen, volgen ze dezelfde "deining van de economische wereldzee". Een ETF is geen rubberbootje dat gemakkelijk kapzeist, maar mammoettanker die nog steeds last heeft van grote stormen.

Hoewel beide grafieken een heel ander deel van de wereld vertegenwoordigt, liggen de grafieken verbluffend dicht bij elkaar.

ETF zijn dus geen verzekering tegen een crisis van wereldformaat. Als je bedenkt dat VTI ongeveer 5 jaar nodig heeft gehad om te herstellen van de crisis van 2008, dan moet je je afvragen of zelfs ETF's nu een verstandige investering zijn. Niemand kan voorspellen of de volgende crisis volgende week of over 5 jaar begint. Maar de kans dat er binnen 5 jaar een crisis zal ontstaan is enorm groot. Bekijk bijvoorbeeld de argumenten van Mr Money Mustache. En alle winst die je de komende jaren met beleggen zal maken zal dan verdampen. Op lange termijn (zeg 30 jaar) zullen crisissen weinig effect hebben om het rendement van je vermogen. Dat geldt ook voor VXUS en VTI: voor de periode vanaf 2011 is dit 4.3% voor VXUS, en 12.5% voor VTI. Over de hele levensduur van VTI is het 7.3%. Maar waarom zou je geld verspillen door op het verkeerde moment in te stappen? Als je nu de keus hebt in aandelen of het aflossen/bijstorten in je hypotheek, dan kies ik voor het laatste.

Nogmaals bedankt aan Mr FOB voor de algemene informatie over ETF's. Op zijn blog staat ook veel informatie over het "tegen de conjunctuur in" investeren. Binnenkort eens kijken of ik dat kan kwantificeren.

maandag 9 oktober 2017

Van 4 naar 2 belastingschijven? We hebben er nu al 8!

Elke dag wordt er meer bekend over het nieuwe coalitie akkoord. Zo gaan de pessimisten over vermogensrendementsheffing geen gelijk krijgen, want in tegenstelling me wat verwacht werd, verlaagt de overheid de tarieven. Daarnaast wordt er hier en daar wat aan de hypotheekrente gemorreld, waardoor weer andere mensen moord en brand gaan schreeuwen. Maar het zal allemaal zo'n vaart niet lopen.

Het enige punt waarbij mijn oren wel meteen spitste was bij het voorstel om het aantal box1 belastingschrijven terug te brengen van 4 naar 2. Het CDA noemt dit "de sociale vlaktaks".

Wat stellen die schijven eigenlijk voor, en hoezo hebben we tegenwoordig geen 4 maar 8 schijven?

8 schijven? Ja, kijk maar in het onderstaande plaatje:

Het enige punt waarbij mijn oren wel meteen spitste was bij het voorstel om het aantal box1 belastingschrijven terug te brengen van 4 naar 2. Het CDA noemt dit "de sociale vlaktaks".

Wat stellen die schijven eigenlijk voor, en hoezo hebben we tegenwoordig geen 4 maar 8 schijven?

8 schijven? Ja, kijk maar in het onderstaande plaatje:

(voor de gegevens, zie www.checkbrutonetto.nl)

maandag 25 september 2017

Hoeveel is jouw huis meer waard geworden?

Een half jaar geleden had ik een tool gebouwd die een schatting geeft van het verloop van je woningwaarde, gebaseerd op CBS. We zijn alweer twee kwartalen verder, dus leek het me een mooi moment om de gegevens uit te breiden voor 2017Q1 en 2017Q2.

En omdat ik toch bezig was heb ik twee features toegevoegd:

- hij toont nu twee grafieken over elkaar: die van je regio en die van Nederland als referentie (in lichtgrijs). Zo kan je goed zien of jou regio achterblijft of vooroploopt.

- je kunt nu ook de prijsverandering ten opzichte van precies een jaar terug tonen. Zo zie je dat de huizenprijzen in Limburg ongeveer 5% zijn gestegen vergeleken het vorig jaar, en in Amsterdam maarliefst 15%.

maandag 11 september 2017

Wat is het risico van geldvoorelkaar?

Een paar weken terug heb ik het rendement van geldvoorelkaar nagerekend. Je kunt natuurlijk wel exact berekenen wat je rendement is van geldvoorelkaar, maar daar heb je weinig aan als een investering op een fiasco uitloopt. Kunnen we dit risico mee laten wegen in het effectieve rendement?

Stel dat een investering na verloop van tijd 1% kan heeft om spaak te lopen. Dan heb je dus 99% kans dat je het volle rendement haalt, en 1% kans dat je zwaar verlies lijdt. Maar kan ik dit ook uitdrukken als 1 percentage? Gelukkig heeft de statistiek de verwachtingswaarde bedacht. Dit komt op het volgende neer.

Stel je zou 100 keer investeren in een project dat 1% kans heeft om te falen (uiteraard 100 verschillende projecten). Dan zou gemiddeld 99 projecten succesvol afgerond worden, en eentje zou failliet gaan. Op basis van deze uitslag kunnen we het gemiddelde rendement bepalen.

Het risico bij geldvoorelkaar wordt uitgedrukt als Graydon-PD percentage (G-PD percentage). Dit is de statistische kans op insolventie binnen 1 jaar. Daarom heb ik een knop toegevoegd zodat je de G-DP score kunt invullen. Vervolgens komt in het betaalschema de verwachtingswaarde van de bedragen. Dus als de G-DP score 50% is (absurd hoog, maar wel even handig als voorbeeld), dan zullen alle terugbetalingen na 1 jaar allemaal gehalveerd zijn.

Geldvoorelkaar geeft nog meer risicogetallen, zoals de classificatie, creditsafe en BKR, maar deze getallen zijn helaas moeilijk te koppelen aan een kans op insolventie.

Deze berekening moet je wel met een korreltje zout nemen. Als je geluk hebt blijft er na failissement toch nog wat geld over voor de investeerders. Maar van de andere kant: de G-DP score geeft alleen de kans dat een investering binnen een jaar tegen de klippen vaart. Er is waarschijnlijk nog een grotere kans dat de investering na 2 of meer jaar spaak loopt.

Desalniettemin kan je wel een beetje spelen met het een correctie voor het risico dat je bij corwdfunding wel loopt, en niet bij bijvoorbeeld hypotheek aflossen.

Ga naar de tool via deze link of door op het plaatje hieronder te klikken.

zie ook:

wat is de winstverwachting van geldvoorelkaar?

Stel dat een investering na verloop van tijd 1% kan heeft om spaak te lopen. Dan heb je dus 99% kans dat je het volle rendement haalt, en 1% kans dat je zwaar verlies lijdt. Maar kan ik dit ook uitdrukken als 1 percentage? Gelukkig heeft de statistiek de verwachtingswaarde bedacht. Dit komt op het volgende neer.

Stel je zou 100 keer investeren in een project dat 1% kans heeft om te falen (uiteraard 100 verschillende projecten). Dan zou gemiddeld 99 projecten succesvol afgerond worden, en eentje zou failliet gaan. Op basis van deze uitslag kunnen we het gemiddelde rendement bepalen.

Het risico bij geldvoorelkaar wordt uitgedrukt als Graydon-PD percentage (G-PD percentage). Dit is de statistische kans op insolventie binnen 1 jaar. Daarom heb ik een knop toegevoegd zodat je de G-DP score kunt invullen. Vervolgens komt in het betaalschema de verwachtingswaarde van de bedragen. Dus als de G-DP score 50% is (absurd hoog, maar wel even handig als voorbeeld), dan zullen alle terugbetalingen na 1 jaar allemaal gehalveerd zijn.

Geldvoorelkaar geeft nog meer risicogetallen, zoals de classificatie, creditsafe en BKR, maar deze getallen zijn helaas moeilijk te koppelen aan een kans op insolventie.

Deze berekening moet je wel met een korreltje zout nemen. Als je geluk hebt blijft er na failissement toch nog wat geld over voor de investeerders. Maar van de andere kant: de G-DP score geeft alleen de kans dat een investering binnen een jaar tegen de klippen vaart. Er is waarschijnlijk nog een grotere kans dat de investering na 2 of meer jaar spaak loopt.

Desalniettemin kan je wel een beetje spelen met het een correctie voor het risico dat je bij corwdfunding wel loopt, en niet bij bijvoorbeeld hypotheek aflossen.

Ga naar de tool via deze link of door op het plaatje hieronder te klikken.

zie ook:

wat is de winstverwachting van geldvoorelkaar?

maandag 28 augustus 2017

Wat is de winstverwachting van geldvoorelkaar?

Sinds een tijdje heb ik wat geld geinvesteerd bij geldvoorelkaar. Ik ben redelijk tevreden met het systeem, maar het grootste nadeel vond ik dat ik bij de eerste investering niet echt een idee had hoevaak ik een uitbetaling zou krijgen, hoeveel de fee zou zijn, en hoeveel rente ik daadwerkelijk krijg. Veel van deze dingen staan beschreven in de algemene voorwaarden, maar het soms nogal ingewikkeld.

Voorbeeld: bij een annuitaire lening wordt de fee in de eerste 3 maanden ingehouden, bij een groeilening (eerst een stukje aflossingsvrij, daarna annuitair) wordt de fee ingehouden zodra de aflossingsvrije periode is afgelopen, en bij een aflossingsvrije lening moet je de fee bovenop je investeerberag betalen. Een hoop regels dus, waar je niet altijd bij nadenkt. Zou fijn zijn als al deze dingen meteen duidelijk zouden worden. Nog voordat ik op de knop "investeer" druk, wil ik eigenlijk al kunnen voorspellen wat de winstverwachting is.

Dus heb ik zelf een tool gebouwd. Hier geef je de gegevens op van een project (rente, soort, duur), en hoeveel je zelf wilt investeren. De tool rekent uit hoeveel fee je moet betalen en hoe het betaalschema er uit zal zien. Als ik deze tool vergelijk met mijn investeringen, dan verschillen de bedragen hooguit een cent.

Maar het gaat nog verder: het berekent ook je totale winst, je terugverdientijd (wanneer heb je je investering terug), en de daadwerkelijke effectieve rente. Bij de rente die GvE bij de projecten toont is namelijk exclusief de fee die naar GvE gaat. De daadwerkelijke rente ligt dus een stukje lager.

De fee is typisch 0,3% van het geinvesteerde bedrag maal het aantal jaren, met een maximum van 2,1%. Je zou dus verwachten dat de effectieve rente 0,3% lager ligt dan de door GvE opgegeven rente, maar meestal is de effectieve rente een beetje lager. Dit komt door het feit dat de fee al in het begin van de lening betaald moet worden, en hoe eerder je iets moet betalen, hoe ongunstiger het is voor je rente.

Je vindt de tool via deze link of door op het plaatje hieronder te klikken. Doe er je voordeel mee;-)

Voorbeeld: bij een annuitaire lening wordt de fee in de eerste 3 maanden ingehouden, bij een groeilening (eerst een stukje aflossingsvrij, daarna annuitair) wordt de fee ingehouden zodra de aflossingsvrije periode is afgelopen, en bij een aflossingsvrije lening moet je de fee bovenop je investeerberag betalen. Een hoop regels dus, waar je niet altijd bij nadenkt. Zou fijn zijn als al deze dingen meteen duidelijk zouden worden. Nog voordat ik op de knop "investeer" druk, wil ik eigenlijk al kunnen voorspellen wat de winstverwachting is.

Dus heb ik zelf een tool gebouwd. Hier geef je de gegevens op van een project (rente, soort, duur), en hoeveel je zelf wilt investeren. De tool rekent uit hoeveel fee je moet betalen en hoe het betaalschema er uit zal zien. Als ik deze tool vergelijk met mijn investeringen, dan verschillen de bedragen hooguit een cent.

Maar het gaat nog verder: het berekent ook je totale winst, je terugverdientijd (wanneer heb je je investering terug), en de daadwerkelijke effectieve rente. Bij de rente die GvE bij de projecten toont is namelijk exclusief de fee die naar GvE gaat. De daadwerkelijke rente ligt dus een stukje lager.

De fee is typisch 0,3% van het geinvesteerde bedrag maal het aantal jaren, met een maximum van 2,1%. Je zou dus verwachten dat de effectieve rente 0,3% lager ligt dan de door GvE opgegeven rente, maar meestal is de effectieve rente een beetje lager. Dit komt door het feit dat de fee al in het begin van de lening betaald moet worden, en hoe eerder je iets moet betalen, hoe ongunstiger het is voor je rente.

Je vindt de tool via deze link of door op het plaatje hieronder te klikken. Doe er je voordeel mee;-)

maandag 21 augustus 2017

100 km/u levert veel meer op dan alleen geld

Vorige week liet ik zien hoeveel geld je kunt besparen als je niet de gebruikelijke 120 of 130 km/u rijdt, maar bijvoorbeeld 100km/u. Hoewel de reistijd een beetje toeneemt, levert het een enorme besparing op, in de orde van 20 Euro per extra uur reistijd. Maar als je het niet voor het geld wilt doen, dan zijn er nog 3 belangrijke andere redenen:

maandag 14 augustus 2017

100 of 120 km/u: wat levert het meeste geld en tijd op?

Ik

ga bijna altijd met de fiets naar het werk, maar soms ontkom ik er niet

aan om de auto te pakken. Hoewel ik op de fiets zo hard mogelijk wil

gaan, kies ik in de auto meestal voor een rijstijl van een bejaarde: ik

ga zelden harder dan 100km/u. Op die manier rijdt de auto stiller, heb

ik minder snelheidsverschil met vrachtauto's en is de auto een stuk

zuiniger. Maar aangezien dit blog geld-is-tijd heet, vroeg ik me af

hoeveel extra reistijd ik hierdoor heb, en hoeveel geld het me oplevert.

Kortom: hoeveel euro spaar ik uit per uur extra reistijd?

Over elke auto kan je wel zijn zuinigheid vinden, maar meestal niet bij welke snelheid de auto het zuinigste is. Gelukkig vond ik wat informatie op mpgforspeed en heb de gegevens vervolgens met mijn omrekentool omgerekend van miles per gallon naar kilometers per liter:

Hoe lager de grafiek, hoe minder kilomters er afgelegd kunnen worden met een liter brandstof. Hier zie je dat deze grafieken heel verschillend lopen voor verschillende auto's. Een Golf 1.4 TSI kan met 100 km/u 15.3 km per liter kan afleggen, en bij 120km/u nog maar 12.8 km/l. Grotere auto’s zijn meestal meer geoptimaliseerd voor hard rijden, dus bij een Mercedes C 180 k is het verval wat minder: van 13.2 km/l naar 12.4 km/l. Uitgaande van E1,50 per liter, kost het ritje met de golf respectievelijk E1,96 en E2,34, voor een Mercedes kost het grapje E2,23 en E2,42. Delen we dit door de tijdwinst, dan kost het sneller rijden met een Golf E11,50 per uur. Met een Mercedes is dit slechts E6,12 per uur. Het sneller rijden met een Golf kost kost dus net zoveel als een modaal salaris. Inderdaad, voor een Mercedes maakt het minder uit, maar vergeet niet dat deze bak bij 100 km/u net zoveel slurpt als die golf met 120km/u.

Zo heb ik de grafieken van de 4 autotypen uit de bovenste grafiek geinterpoleerd en omgerekend naar "extra kosten per besparend uur reistijd":

Je kunt deze grafieken als volgt lezen: rijd je in een Golf en met 120 kilometer per uur, dan kan je dus zo'n 12 kilometer per liter rijden (bovenste grafiek). Wil je op deze snelheid tijd winnen door ietsje harder te gaan rijden, dan kost je dit 20 euro per uur. Ga je echter iets langzamer rijden, dan kan je 20 euro verdienen per uur dat je reis langer duurt, zie onderste grafiek. Bij hogere snelheden gaat de grafiek rechts snel omhoog, dus hoe harder je rijdt, hoe duurder het is om tijdswinst te halen. Uitgaande van een modaal uurloon, het dus voordeliger om iets langzamer te rijden, dan om te gaan werken!In deze grafieken is uiteraard niet meegenomen dat men bij hogere snelheden vaker moet remmen voor inhalende vrachtauto's, dat de auto harder slijt en dat sneller rijden extra files veroorzaakt. In praktijk is het erg moeilijk om deze tijdwinst daadwerkelijk te halen met sneller rijden, dus is het effect nog veel groter.

Om een lang verhaal kort te maken: wat kun je besparen als gemiddelde autorijder? Een gemiddelde forens rijdt ongeveer 20000km per jaar, waarvan 10000 op de snelweg. Deze forens, kan je ongeveer E230,- per jaar besparen door geen 120 maar 100 kilometer per uur te rijden. Het enige verschil is dat er geen 83 uur gestressed geraced wordt, maar 100 uur relaxed croezen! Ter vergelijking: als je 20000 kilometer in totaal rijdt tegen 17 kilometer per liter en je kent een tankstation dat 5 cent goedkoper is, dan spaar je slechts E59,- uit.

Mensen zijn vaak niet bewust dat ze een dief van hun portemonnee zijn als ze het gaspedaal hard indrukken. En al deze verspilde brandstof gaat als vervuiling de lucht in. Daarom ben ik een grote voorstander om de maximum snelheid in Nederland te verlagen naar 100km/u. Zo kunnen we veel gemakkelijk de klimaatdoelstellingen halen en zullen er veel minder files en ongelukken zijn. Wat mij betreft komt er weer trajectcontrole op de A2 en, als we toch bezig zijn, ook op alle andere snelwegen.

(dit artikel is een aangepaste versie van een artikel uit 2013)

maandag 7 augustus 2017

De hollandse kneuterigheid van zegeltjes sparen

Ik heb vakantie, dus vandaag even een oude klassieker

---------------------------------------------------------------------------------------------------

Ik bespaar graag op veel dingen geld, maar er is één onderwerp waar ik wellicht in de ogen van andere mensen veel geld laat liggen. Ik weiger namelijk zegeltjes te sparen. Ik lees overal over de euforie van het vol hebben van een spaarkaart, maar mij krijg je er niet aan.

Waarom niet? Omdat het mij teveel op werk lijkt. Meestal moet je jezelf een ongeluk sparen, en spullen kopen om een kaart net vol te krijgen, en vervolgens krijg je iets waar je niet eens op zit te wachten. Laat ik twee voorbeelden nemen.

Douwe Egberts punten

De eerste spaarklassieker is de DE punten. In bijna elke Nederlandse keuken is een lade te vinden met deze uitgeknipte punten, in de hoop dat er ooit een nieuw servies aan zit. Maar weet hier ook iemand hoeveel een DE punt waard is? Het is exact één halve cent! Op een pakje thee van 2 euro zitten 4 waardepunten, dus 2 cent. Dankzij deze punten heb je dus maarliefst één hele procent korting op je aankopen. Nouja, je hebt deze korting alleen als je al deze bonnetjes uit hebt geknipt, geen bonnetjes kwijtraakt, en er iets nuttigs van aanschaft.

De secretaresse op ons werk knipt de zegeltjes altijd uit, zodat we nieuw servies voor het bedrijf kunnen sparen. Dit klinkt heel leuk, maar wat ze niet beseft is dat zij minimaal 40,- per uur kost voor ons bedrijf. Zij kost dus elke 1,6 seconde 2 cent. Om dus quitte te spelen met het uitknippen van het bonnetje van 4 punten, moet ze het bonnetje in 1,6 seconde uit kunnen knippen! Als ze er langer over doen, dan kost het ons bedrijf meer geld dan het oplevert.

Mijn tip: koop gewoon thee die net zo lekker, maar minstens één procent goedkoper is dan Pickwick. En als je toch zo graag een DE servies wilt: op marktplaats bieden ze ook hele zakken punten aan, meestal voor ongeveer 0,25 cent per punt! Maarja, dat zal wel tegen het Hollandse spaarprincipe gaan.

Albert Heijn Koopzegels

Maar het toppunt van doorgeslagen spaarziekte is koopzegels. Hierbij krijg je de zegels niet, maar moet je ze kopen! Toch lees ik dat mensen vaak AH koopzegels kopen. Bij elke euro boodschappen kan je een zegel van 10 cent erbij kopen. En voor elke E 49,- aan zegels wordt er E 52,- uitbetaald. Dat is ruim 6% winst per keer! Je zou bijna afvragen waarom je je huis zou aflossen als je ook kan beleggen in koopzegels!

Als je het zo bekijkt klinkt het erg lucratief. Maar als je bedenkt dat je voor E 490,- aan boodschappen moet doen om E 3,- "winst" te maken, dan heb je dus eigenlijk maar 0,6% korting op je boodschappen! Dit percentage is zo klein dat ik misschien een voorbeeld moet geven: per E 10,- krijg je 6 cent korting! En deze korting krijg je pas als je 490 zegeltjes hebt zitten plakken (ik zou geen speeksel meer op mijn tong hebben). En je mag natuurlijk geen zegeltjes kwijtraken. In mijn geval zou ik minimaal 6% van mijn zegeltjes in de voering van mijn portemonnee kwijtraken, en zou ik helemaal geen winst over houden.

Even serieus: zijn er echt mensen die 490 zegeltjes op vellen liggen plakken en dan trots naar de AH lopen om E 3,- te krijgen? Is het niet veel gemakkelijker om een winkel te vinden die 0,6% goedkoper is dan de Albert Heijn?

Misschien zullen sommige lezers nu denken: "beste Rentenier, jij rijdt als een bejaarde over de weg, alleen maar om elke keer een paar cent aan brandstof te besparen (zie hier en hier). Dat is toch ook kneuterig?".

Dat klopt. Het verschil is wel dat langzaam rijden niet alleen goed voor de portemonnee is. Het is beter voor het milieu, de auto slijt minder hard, het is veiliger, en misschien wel het belangrijkste, ik ben veel minder gestressed sinds ik niet meer hard hoef te rijden op de weg.

Dit past bij mijn filosofie om mijn levenskwaliteit te optimaliseren. Als ik uren bezig ben met kleine frotzegeltjes, om zo een paar euro te besparen, dan wordt daar mijn levenskwaliteit niet beter van, eerder slechter. Langzamer rijden verhoogt mijn levenskwaliteit op meerdere manieren.

Afgelopen maand heb ik echter een uitzondering gemaakt, en heb ik braaf meegedaan met knippen en plakken. Wij kopen namelijk altijd via internet kattenbrokken in een zak van 10 kilo. Onlangs zat er bij een bestelling een spaaractie, waarbij je bij 10 streepjescodes het elfde product gratis kreeg. Dit vond ik wel de moeite waard. Te meer omdat die zakken van kattenbrokken erg sterk zijn, dus die bewaar ik altijd om brandhout of snoeiafval in te bewaren. Het enige wat ik dus hoefde te doen was even naar het houthok lopen, overal het streepjescode uit de zak knippen, en een gratis zak kattenvoer à E 35,- opstrijken. Wie wat bewaart heeft wat...

zie ook:

spaart u koopzegels?

---------------------------------------------------------------------------------------------------

Ik bespaar graag op veel dingen geld, maar er is één onderwerp waar ik wellicht in de ogen van andere mensen veel geld laat liggen. Ik weiger namelijk zegeltjes te sparen. Ik lees overal over de euforie van het vol hebben van een spaarkaart, maar mij krijg je er niet aan.

Waarom niet? Omdat het mij teveel op werk lijkt. Meestal moet je jezelf een ongeluk sparen, en spullen kopen om een kaart net vol te krijgen, en vervolgens krijg je iets waar je niet eens op zit te wachten. Laat ik twee voorbeelden nemen.

Douwe Egberts punten

De eerste spaarklassieker is de DE punten. In bijna elke Nederlandse keuken is een lade te vinden met deze uitgeknipte punten, in de hoop dat er ooit een nieuw servies aan zit. Maar weet hier ook iemand hoeveel een DE punt waard is? Het is exact één halve cent! Op een pakje thee van 2 euro zitten 4 waardepunten, dus 2 cent. Dankzij deze punten heb je dus maarliefst één hele procent korting op je aankopen. Nouja, je hebt deze korting alleen als je al deze bonnetjes uit hebt geknipt, geen bonnetjes kwijtraakt, en er iets nuttigs van aanschaft.

De secretaresse op ons werk knipt de zegeltjes altijd uit, zodat we nieuw servies voor het bedrijf kunnen sparen. Dit klinkt heel leuk, maar wat ze niet beseft is dat zij minimaal 40,- per uur kost voor ons bedrijf. Zij kost dus elke 1,6 seconde 2 cent. Om dus quitte te spelen met het uitknippen van het bonnetje van 4 punten, moet ze het bonnetje in 1,6 seconde uit kunnen knippen! Als ze er langer over doen, dan kost het ons bedrijf meer geld dan het oplevert.

Mijn tip: koop gewoon thee die net zo lekker, maar minstens één procent goedkoper is dan Pickwick. En als je toch zo graag een DE servies wilt: op marktplaats bieden ze ook hele zakken punten aan, meestal voor ongeveer 0,25 cent per punt! Maarja, dat zal wel tegen het Hollandse spaarprincipe gaan.

Albert Heijn Koopzegels

Maar het toppunt van doorgeslagen spaarziekte is koopzegels. Hierbij krijg je de zegels niet, maar moet je ze kopen! Toch lees ik dat mensen vaak AH koopzegels kopen. Bij elke euro boodschappen kan je een zegel van 10 cent erbij kopen. En voor elke E 49,- aan zegels wordt er E 52,- uitbetaald. Dat is ruim 6% winst per keer! Je zou bijna afvragen waarom je je huis zou aflossen als je ook kan beleggen in koopzegels!

Als je het zo bekijkt klinkt het erg lucratief. Maar als je bedenkt dat je voor E 490,- aan boodschappen moet doen om E 3,- "winst" te maken, dan heb je dus eigenlijk maar 0,6% korting op je boodschappen! Dit percentage is zo klein dat ik misschien een voorbeeld moet geven: per E 10,- krijg je 6 cent korting! En deze korting krijg je pas als je 490 zegeltjes hebt zitten plakken (ik zou geen speeksel meer op mijn tong hebben). En je mag natuurlijk geen zegeltjes kwijtraken. In mijn geval zou ik minimaal 6% van mijn zegeltjes in de voering van mijn portemonnee kwijtraken, en zou ik helemaal geen winst over houden.

Even serieus: zijn er echt mensen die 490 zegeltjes op vellen liggen plakken en dan trots naar de AH lopen om E 3,- te krijgen? Is het niet veel gemakkelijker om een winkel te vinden die 0,6% goedkoper is dan de Albert Heijn?

Misschien zullen sommige lezers nu denken: "beste Rentenier, jij rijdt als een bejaarde over de weg, alleen maar om elke keer een paar cent aan brandstof te besparen (zie hier en hier). Dat is toch ook kneuterig?".

Dat klopt. Het verschil is wel dat langzaam rijden niet alleen goed voor de portemonnee is. Het is beter voor het milieu, de auto slijt minder hard, het is veiliger, en misschien wel het belangrijkste, ik ben veel minder gestressed sinds ik niet meer hard hoef te rijden op de weg.

Dit past bij mijn filosofie om mijn levenskwaliteit te optimaliseren. Als ik uren bezig ben met kleine frotzegeltjes, om zo een paar euro te besparen, dan wordt daar mijn levenskwaliteit niet beter van, eerder slechter. Langzamer rijden verhoogt mijn levenskwaliteit op meerdere manieren.

Afgelopen maand heb ik echter een uitzondering gemaakt, en heb ik braaf meegedaan met knippen en plakken. Wij kopen namelijk altijd via internet kattenbrokken in een zak van 10 kilo. Onlangs zat er bij een bestelling een spaaractie, waarbij je bij 10 streepjescodes het elfde product gratis kreeg. Dit vond ik wel de moeite waard. Te meer omdat die zakken van kattenbrokken erg sterk zijn, dus die bewaar ik altijd om brandhout of snoeiafval in te bewaren. Het enige wat ik dus hoefde te doen was even naar het houthok lopen, overal het streepjescode uit de zak knippen, en een gratis zak kattenvoer à E 35,- opstrijken. Wie wat bewaart heeft wat...

zie ook:

spaart u koopzegels?

maandag 31 juli 2017

3000,- afgelost!

Mijn financiele adviseur is een beetje traag met het veranderen van onze ORV (het zal wel vakantie zijn), en ik heb geen zin om ons geld nog langer op onze spaarrekening te laten verpieteren. Dus hebben we weer wat geld een enkele reis richting hypotheekboer gegeven. Deze keer kies ik voor de aflossingsvrije hypotheek. Waarom? Om de volgende redenen:

maandag 3 juli 2017

Saving rate en eigen vermogen per 2017H1

Maandelijkse cijfers zijn vaak zeer grillig, dus publiceer ik financiele getallen slechst 2 keer per jaar.

De saving rate is de laatste tijd een beetje gaan wegzakken:

De voornaamste reden is dat ik vanaf oktober 2016 ik mijn contract heb terugeschroefd van 36 uur naar 32 uur. Ik werk wel op een school, maar de vrijwilligersvergoeding ontvang ik pas op het einde van het schooljaar. Bovendien heb ik 600,- in crowdfunding gestopt, en zolang dit geld niet terug is, beschouw ik dit als verloren geld. Over crowdfunding gesproken, dit is een overzicht:

Op dit st ik nog ongeveer 550,- in de min (rode lijn). Als alles meezit krijg ik nog ongeveer 650,- (blauwe lijn), dus zou de winst ongeveer 100,- kunnen worden. Als je het zo bekijken, ziet het er erg riskant uit. Als een van deze inversteringen failliet gaat, is alle winst al verdampt.

Aangezien ik crowdfunding onder passief inkomen schaar, is die de laatste tijd ook flink gezakt, want een aanzienlijk deel van ons passief inkomen is geinvesteerd in crowdfunding. Van de andere kant: zodra dit geld weer langzaam terugstroomd, zal het passief inkomen weer toenemen.

Met het eigen vermogen gaat het wel beter: eindelijk is de achteruithollende huizenprijs tot stilstand gebracht, en begint ons vermogen toe te nemen. Als het zo doorgaat, hebben we over 2 jaar een positief eigen vermogen:-) Klinkt misschien heel darmatisch, maar van de andere kant: ruim de helft van de Nederlanders heeft een negatief eigen vermogen, zie hier.

Rond die tijd zal ons huis ook eindelijk boven water komen.

Ik bereken het eigen vermogen door het vermogen te delen door het inkomen. Dit doet de overheid ook met de staatsschuld, dus leek me dit een mooie maatstaf. Het nadeel is dat de maandelijkse lijn erg grillig is: elke keer als het vakantiegeld komt, is het inkomen heel hoog, dus de schuld relatief laag.

zie ook:

mijn verloop van hypotheekaflossing

saving rate

eigen vermogen

crowdfunding begonnen

financieel onafhankelijkheid

De saving rate is de laatste tijd een beetje gaan wegzakken:

De voornaamste reden is dat ik vanaf oktober 2016 ik mijn contract heb terugeschroefd van 36 uur naar 32 uur. Ik werk wel op een school, maar de vrijwilligersvergoeding ontvang ik pas op het einde van het schooljaar. Bovendien heb ik 600,- in crowdfunding gestopt, en zolang dit geld niet terug is, beschouw ik dit als verloren geld. Over crowdfunding gesproken, dit is een overzicht:

Op dit st ik nog ongeveer 550,- in de min (rode lijn). Als alles meezit krijg ik nog ongeveer 650,- (blauwe lijn), dus zou de winst ongeveer 100,- kunnen worden. Als je het zo bekijken, ziet het er erg riskant uit. Als een van deze inversteringen failliet gaat, is alle winst al verdampt.

Aangezien ik crowdfunding onder passief inkomen schaar, is die de laatste tijd ook flink gezakt, want een aanzienlijk deel van ons passief inkomen is geinvesteerd in crowdfunding. Van de andere kant: zodra dit geld weer langzaam terugstroomd, zal het passief inkomen weer toenemen.

Op dit moment kunnen we dus ongeveer 6% van onze uitgaven dekken uit passieve bronnen. Het is nog een lange weg naar onafhankelijkheid...

Met het eigen vermogen gaat het wel beter: eindelijk is de achteruithollende huizenprijs tot stilstand gebracht, en begint ons vermogen toe te nemen. Als het zo doorgaat, hebben we over 2 jaar een positief eigen vermogen:-) Klinkt misschien heel darmatisch, maar van de andere kant: ruim de helft van de Nederlanders heeft een negatief eigen vermogen, zie hier.

Rond die tijd zal ons huis ook eindelijk boven water komen.

Ik bereken het eigen vermogen door het vermogen te delen door het inkomen. Dit doet de overheid ook met de staatsschuld, dus leek me dit een mooie maatstaf. Het nadeel is dat de maandelijkse lijn erg grillig is: elke keer als het vakantiegeld komt, is het inkomen heel hoog, dus de schuld relatief laag.

zie ook:

mijn verloop van hypotheekaflossing

saving rate

eigen vermogen

crowdfunding begonnen

financieel onafhankelijkheid

maandag 26 juni 2017

Plannen voor onze hypotheek: vervolg

Twee weken geleden schreef ik dat we nog niet precies wisten wat de met onze hypotheek wilden gaan doen. Afgelopen week zijn we met onze hypotheekadviseur om te tafel gaan zitten. Zoals ik al had verwacht, vielen enkele opties al snel af:

Het is ons niet toegestaan om de laatste jaren van de spaarhypotheek premievrij te maken. Dit betekent dat we alleen kunnen bijstorten als we de looptijd ook inkorten.

Ons huis staat nog te ver onder water om de hypotheek over te sluiten.

Het werd ons afgeraden om de rentevaste periode open te breken of om rentemiddeling door te voeren. Beide gevallen zijn eigenlijk alleen maar gunstig als we zeker weten dat we de komende 10 jaar niet gaan verhuizen en dat we weinig wilen aflossen. Ik heb nog geen flauw idee of we binnen 10 jaar willen verhuizen, maar ik weet wel dat we in die tijd een heel stuk willen aflossen, dus deze acties vallen ook af.

Maar er was nog een onderdeel waar ik weinig van wist, maar waar wel mogelijkheden liggen, namelijk bij de overlijdensrisicoverzekering (ORV). Het blijkt dat deze hypotheek gemakkelijk te stoppen is. Maar aangezien wij NHG hebben, zijn we verplicht om het stuk hypotheek dat boven de 80% van de WOZ waarde ligt te verzekeren. Hierbij wordt het gespaarde deel van de spaarhypotheek niet als aflossing gezien. Dus vanuti de NHG gezien hebben we slechts 2000,- afgelost, en moeten we de rest verzekeren. We gaan deze week bekijken wat een verstandig bedrag is om te verzekeren. We willen zo minimaal mogelijk verzekeren, maar we moeten natuurlijk niet in de problemen komen mocht een van de twee komen te overlijden. We kunnen wel een beetje op de zaken voorutilopen: we verwachten dat het huis meer waard wordt en dat we gaan aflossen, dus we kunnen het verzekerd bedrag langzaam laten aflopen.

Onze huidige ORV betaalt bij uitkering de hele spaarhypotheek af. Hoe meer wij bijstorten, hoe minder we dus uitgekeerd krijgen. Bij een losse ORV hebben we dat probleem niet meer.

Toen we de verzekering in 2010 afsloten lagen de premies behoorlijk hoog. Ik ben benieuwd hoeveel we hierop kunnen gaan besparen.

.

zie ook:

plannen voor onze hypotheek

Het is ons niet toegestaan om de laatste jaren van de spaarhypotheek premievrij te maken. Dit betekent dat we alleen kunnen bijstorten als we de looptijd ook inkorten.

Ons huis staat nog te ver onder water om de hypotheek over te sluiten.

Het werd ons afgeraden om de rentevaste periode open te breken of om rentemiddeling door te voeren. Beide gevallen zijn eigenlijk alleen maar gunstig als we zeker weten dat we de komende 10 jaar niet gaan verhuizen en dat we weinig wilen aflossen. Ik heb nog geen flauw idee of we binnen 10 jaar willen verhuizen, maar ik weet wel dat we in die tijd een heel stuk willen aflossen, dus deze acties vallen ook af.

Maar er was nog een onderdeel waar ik weinig van wist, maar waar wel mogelijkheden liggen, namelijk bij de overlijdensrisicoverzekering (ORV). Het blijkt dat deze hypotheek gemakkelijk te stoppen is. Maar aangezien wij NHG hebben, zijn we verplicht om het stuk hypotheek dat boven de 80% van de WOZ waarde ligt te verzekeren. Hierbij wordt het gespaarde deel van de spaarhypotheek niet als aflossing gezien. Dus vanuti de NHG gezien hebben we slechts 2000,- afgelost, en moeten we de rest verzekeren. We gaan deze week bekijken wat een verstandig bedrag is om te verzekeren. We willen zo minimaal mogelijk verzekeren, maar we moeten natuurlijk niet in de problemen komen mocht een van de twee komen te overlijden. We kunnen wel een beetje op de zaken voorutilopen: we verwachten dat het huis meer waard wordt en dat we gaan aflossen, dus we kunnen het verzekerd bedrag langzaam laten aflopen.

Onze huidige ORV betaalt bij uitkering de hele spaarhypotheek af. Hoe meer wij bijstorten, hoe minder we dus uitgekeerd krijgen. Bij een losse ORV hebben we dat probleem niet meer.

Toen we de verzekering in 2010 afsloten lagen de premies behoorlijk hoog. Ik ben benieuwd hoeveel we hierop kunnen gaan besparen.

.

zie ook:

plannen voor onze hypotheek

maandag 19 juni 2017

Bitcoins: tijd om uit te stappen!

Drie maanden geleden probeerde ik het idee achter Bitcoins uit te leggen, en dat het wellicht een goede investering was. Het is inderdaad een goede investering gebleken: de koers is sindsdien verdubbeld. Maar als je me nu zou vragen om in Bitcoins te investeren zou ik zeggen: heb je al bitcoins? Verkoop ze zo snel mogelijk. Heb je nog geen Bitcoins? Blijf er uit de buurt!

maandag 12 juni 2017

Plannen voor onze hypotheek

We hebben ondertussen al bijna een jaar lang geen aflossing of bijstorting gedaan in de hypotheek. De voornaamste reden is dat ik al een jaar zit te dubben wat we precies zouden moeten doen. Hieronder zie je alle mogelijkheden:

SpaarhypotheekEr zijn heel veel manieren om aan een spaarhypotheek te tornen. We hebben in totaal al 13.350,- bijgestort, en de spaarhypotheek ingekort van 30 naar 29 jaar. Hierdoor de premie flink gedaald, maar is de bandbreedte ook flink gestegen. Wat zijn nu nog de mogelijkheden?

Iemand nog tips?

SpaarhypotheekEr zijn heel veel manieren om aan een spaarhypotheek te tornen. We hebben in totaal al 13.350,- bijgestort, en de spaarhypotheek ingekort van 30 naar 29 jaar. Hierdoor de premie flink gedaald, maar is de bandbreedte ook flink gestegen. Wat zijn nu nog de mogelijkheden?

- Premievrijmaken: dit mag volgens de overheid niet meer, dus dit is een no-go. Zie ook hier.

- Bijstorten: we zitten nu op ongeveer 7. Van mijn hypotheekverstrekker mag ik niet verder gaan, en persoonlijk vind ik dat niet verstandig, aangezien over 13 jaar (na 20 hypotheekjaren) de rente wordt aangepast. Zodra we over 13 jaar de rente opnieuw hebben vastgezet, zijn er geen onzekerheden meer, en kunnen we de boel volstorten tot de maximale bandbreedte, en nog 9 jaar profiteren (onze spaarhypotheek heeft nu een duur van 29 jaar).

- Inkorten. Dit is nog steeds mogelijk, maar steeds minder gunstig. Door het inkorten profiteer ik minder lang van hypotheekrenteaftrek, en is het dus lang niet zo gunstig als alleen bijstorten. Van de andere kant: er bestaat het risico dat de rente over 13 jaar veel lager is dan nu. Dan heeft een spaarhypotheek niet zoveel zin, en hadden we 'm eigenlijk net zo goed kunnen inkorten. Maar eigenlijk valt of staat alles bij of we de aflossingsvrije hypotheek ook optijd kunnen aflossen. Volgens wet Hillen is het zeer gunstig om een kleine hypotheek af te lossen. Het zou zonde zijn als 1 van de twee hypotheekdelen heel lang doorsuddert. Maar dit is erg koffiedikkijken. Als een van onze ouders komt te overlijden zouden we ineens heel veel kunnen aflossen, maar dit is iets waar ik absoluut niet op wil gaan speculeren.

- ORV eraf slopen: onder motto "verzeker alleen het risico dat je zelf niet kan afdekken" zou de ORV opgezegd kunnen worden. Wij hebben beiden een medisch verleden, zodat onze premie behoorlijk hoog is. Bovendien heeft mijn huidige werkgever ook een ORV: bij overlijden keert men netto anderhalf jaarsalaris uit. Maar van de andere kant: ik heb geen idee hoe lang ik nog bij deze werkgever wil blijven. Op dit moment zal onze hypotheekverstrekker die ORV nog steeds eisen, omdat onze keet nog steeds onder water staat. Zodra we genoeg hebben afgelost, zouden we dit kunnen overwegen.

- rentemiddelen: dit is tegenwoordig mogelijk. het levert netto ongeveer 50,- per maand op, maar daarvoor lever je wat flexibiliteit in. Het is daarna een tijdje niet mogelijk om nog iets te veranderen aan de hypotheek. mmm...

- Rentevaste periode openbreken: de boete hiervoor is nog steeds in de orde van 20 ruggen. Het rendement hiervan is wel ongeveer 5-7%, maar alleen als we de komende 8 jaar niets aan de hypotheek veranderen. Als we in die tijd veel willen aflossen/verhuizen/hypotheek oversluiten, dan verdwijnt het rendement als sneeuw voor de zon.

- Hypotheek oversluiten. Het schijnt tegenwoordig mogelijk te zijn om hypotheken die onder water staan toch over te sluiten. Dit zal waarschijnlijk ook met een flinke boete gepaard gaan, die we pas na jaren lang terugverdienen. Maar alles is te overwegen.

Iemand nog tips?

dinsdag 6 juni 2017

Laatste jaren premievrije spaarhypotheek niet meer mogelijk.

Een half jaar geleden schreef ik over het feit dat de tijdsklemmen van de spaarhypotheek gingen verdwijnen: vanaf 1 april 2017 is het mogelijk om een spaarhypotheek verder in te korten van de minimale 20 jaar. Maar een paar weken geleden had ik het ook over het feit dat het mogelijk is om in de laatste jaren van de spaarhypotheek een paar premievrije jaren te hebben.

Hoewel dit wiskundig gezien tot oneindige bandbreedte zou leiden, worden deze jaren genegeerd. Maar een combinatie van deze regels zou er voor zorgen dat de bandbreedte eis een wassen neus zou zijn geworden. Met een paar premievrije jaren zou je elke grote storting kunnen compenseren. Vorige week was ik die wet nog eens aan het bekijken, want ik wilde deze optie in mijn spaarhypotheektool verwerken, en wat schepte mijn verbazing? De hele wet is per 24 mei 2017 vervallen, met terugwerkende kracht tot en met 1 april 2017! Na wat googlen blijkt dat de staatssecretaris tot dezelfde conclusie was gekomen als ik: als je altijd premievrije jaren toestaat, is de hele wet zinloos geworden. Vanaf nu is het dus niet meer mogelijk om de laatste jaren premievrij te maken, tenzij er hierover in het verleden al contractuele verplichtingen zijn aangegaan. Voor meer informatie hierover zie onder andere hier. Mensen die teveel hebben bijsgestort, omdat ze een paar premievrije jaren hebben ingecalculeerd, zullen de spaarhypotheek met enkele jaren moet inkorten om niet buiten de bandbreedte te komen. Aangezien er dus nog situaties kunnen bestaan waarbij premievrije jaren toegestaan zijn, heb ik het wel toegevoegd aan mijn spaarhypotheektool. Ook is het nu mogelijk om meer dan 10.000 tegelijk bij te storten.

Voor het hele epistel van de staatssecretaris, zie hier, onder kopje 4.3.

zie ook:

Spaarhypotheek wordt in 2017 versoepeld!

Spaarhypotheek: laatste jaren premievrij?

wetten.nl

Hoewel dit wiskundig gezien tot oneindige bandbreedte zou leiden, worden deze jaren genegeerd. Maar een combinatie van deze regels zou er voor zorgen dat de bandbreedte eis een wassen neus zou zijn geworden. Met een paar premievrije jaren zou je elke grote storting kunnen compenseren. Vorige week was ik die wet nog eens aan het bekijken, want ik wilde deze optie in mijn spaarhypotheektool verwerken, en wat schepte mijn verbazing? De hele wet is per 24 mei 2017 vervallen, met terugwerkende kracht tot en met 1 april 2017! Na wat googlen blijkt dat de staatssecretaris tot dezelfde conclusie was gekomen als ik: als je altijd premievrije jaren toestaat, is de hele wet zinloos geworden. Vanaf nu is het dus niet meer mogelijk om de laatste jaren premievrij te maken, tenzij er hierover in het verleden al contractuele verplichtingen zijn aangegaan. Voor meer informatie hierover zie onder andere hier. Mensen die teveel hebben bijsgestort, omdat ze een paar premievrije jaren hebben ingecalculeerd, zullen de spaarhypotheek met enkele jaren moet inkorten om niet buiten de bandbreedte te komen. Aangezien er dus nog situaties kunnen bestaan waarbij premievrije jaren toegestaan zijn, heb ik het wel toegevoegd aan mijn spaarhypotheektool. Ook is het nu mogelijk om meer dan 10.000 tegelijk bij te storten.

Voor het hele epistel van de staatssecretaris, zie hier, onder kopje 4.3.

zie ook:

Spaarhypotheek wordt in 2017 versoepeld!

Spaarhypotheek: laatste jaren premievrij?

wetten.nl

maandag 22 mei 2017

Fiscale strop voor aflosser?

Afgelopen donderdag stond het met grote letters in de Telegraaf: "fiscale strop voor aflossers". Door de afbouw van de hypotheekrenteaftrek kan er een situatie ontstaan waarbij een huizenbezitter netto belasting moet betalen aan zijn huis. Fiscalist Cor Overduin spreekt van "onrecht", en er werden kamervragen gesteld, zoals Carola Schouten van de ChristenUnie "de Kamer heeft dit niet zo gewild, dus los het op!". Zijn aflossers de pineut, of is dit een storm in een glas water?

maandag 15 mei 2017

De nuchtere waarheid over eten die niemand wil horen

Er zijn weinig industrieen zo afhankelijk van geld en publieke opinie als de voedingsindustrie.

Voedingsbedrijven betalen wetenschappers om naar hun straatje te praten, media vergroot elke wetenschappelijke conclusie, en dieetgoeroe's verdienen klauwen met geld met hun zelfbedachte richtlijnen, ongeacht wat de wetenschap er van vindt. En zo worden we dagelijks overspoeld met nieuwsberichten over superfood, eten dat kanker zou veroorzaken, en dieten die het allemaal weer oplossen. Zou het niet heerlijk zijn als er een wetenschapper zou zijn die dit alles met letterlijk een nuchtere kijk zou kunnen bekijken?

Die is er, en zijn naam is Martijn Katan. Hij schreef het "Voedingsmythes, over valse hoop en nodeloze vrees". Eindelijk een boek gevonden dat de gevaren en wonderverhalen in het juiste verband zet.

Is het bijvoorbeeld terecht dat Europeanen panisch zijn voor Amerikaans hormoonvlees? In praktijk blijkt dat 1 pilletje tegen opvliegers net zo veel hormonen bevat als... 25.000 kilo "hormoonvlees"! En de maximale wettelijk toegestane dosis radioactiviteit in eten is net zoveel als je oploopt van een minuut in een vliegtuig zitten. Om maar te zwijgen van synthetisch, genetisch gemanipuleerd, of door magnetron bestraald voedsel: het menselijk lichaam ziet geen verschil tussen dit eten en biologisch eten. Er zijn enkele voedingsstoffen zoals gluten waar sommige mensen slecht tegen kunnen, maar dat is minder dan 1 op de honderd. Alle andere mensen hebben weinig te vrezen van onze voedselindustrie.

En eten dat een goede werking zou moeten hebben? Er zijn ontelbare onderzoeken gedaan naar multivitaminen, antioxidanten, carotenen, paleo-dieten, kruidengeneesmiddelen, noem het hele rijtje maar op, maar wat blijkt? Ze doen in de meeste gevallen meer kwaad dan goed.

Wat moet je dan doen om gezond oud te worden? Vooral niet roken, weinig alcohol en veel bewegen. Als je daarbij gewoon gevarieerd eten, niet te veel en niet te vet, dan doe je het eigenlijk helemaal prima. Een Nederlander die gevarieerd eet krijgt van alle spoorelementen meer dan voldoende binnen, en hoef je voor de rest geen gekke dingen te doen.

En waarom heeft iedereen van de effecten van antioxidanten en hormoonvlees gehoord, en niet van deze Nederlandse wetenschapper? Ik denk om de doodeenvoudige reden dat zijn conclusie een grote teleurstelling is. Iedereen is op zoek naar de heilige graal die alle kanker en andere ellendige ziektes uit de wereld helpt, en dus grijpen we vast aan elke strohalm die in de media opdoemt. Persoonlijk vind ik het geruststellend dat het menselijk lichaam veel slimmer is dan wijzelf om te weten hoe je het allerbeste uit het alledaags voedsel haalt!

maandag 8 mei 2017

Mijn fiets gaat als een speer!

Sinds eind 2012 werk ik bij mijn huidige werkgever, op ongeveer 30 kilometer van mijn huis. Ik ben meteen begonnen om minstens eens per week naar het werk te fietsen. Het is hoofdzakelijk een mooie, rustige route, en op het werk kan ik douchen. Vanaf begin 2013 houd ik bij hoevaak ik met de fiets naar het werk ga. De volgende grafiek laat zien hoevaak ik per jaar ben gaan fietsen:

Inderdaad dus eens per week met de fiets. Hier zie je dat de grafieken het hardste stijgen in het voorjaar, als het vaak al mooi weer is, weinig vakantie heb, en dat ik graag een goede conditie wil hebben voor in de zomer. In de winter fiets ik sporadisch, wegens teweinig licht, kou, en de troep op de weg. Ook zie je dat ik af en toe wat minder fiets. Dat komt meestal door vakantie, slecht weer, of doordat ik een paar weken voor werk in het buitenland zit (zoals in de zomer van 2014 en in het voorjaar van 2016). In het najaar van 2016 fietste ik ook minder door persoonlijke omstandigheden en doordat ik van 36 uur naar 32 uur werken ben gegaan.

Maar dit jaar ben ik zeer voortvarend van start gegaan. Ik heb dit jaar al bijna net zoveel gefietst als in heel 2016! Ik ben het fietsen steeds leuker gaan vinden. 3 jaar geleden ging ik alleen fietsen als het heel mooi weer was, en bij voorkeur niet twee dagen achter elkaar. Nu heb ik het omgedraaid: ik ga altijd met de fiets, tenzij ik bijvoorbeeld na werk andere afspraken heb. Zelfs fietsen in de donkere dagen begin ik te waarderen, omdat het dan zo lekker rustig is op de weg.

Ik merk dat dit overdadig veel fietsen enkele gevolgen heeft. Ten eerste begint mijn conditie de pan uit te rijzen. Tegenwoordig leg ik die 30 kilometer in 53 minuten af, inclusief wachten bij stoplichten enzo. Een ander gevolg is mijn eetpatroon: toen ik slechts 1 of 2 keer per week ging fietsen kon ik die calorieen gemakkelijk verspreid over de week compenseren. Maar nu ik bijna elke dag fiets, moet er behoorlijk veel bij. Een retourtje kost al snel 1000-1500kcal. Deze moet ik dus bovenop de dagelijkse 2500kcal nuttigen om op gewicht te blijven. Het is tegenwoordig zo erg, dat ik bij alle producten op de voedingswaardetabel kijk om te zien welk produkt de meeste calorieen heeft!

Sinds 2014 ben ik 275 keer met de fiets naar het werk gegaan. Dat is ongeveer 16.500km, oftewel van hier naar Sidney! Hiermee heb ik ongeveer 825liter benzine, 2200kg CO2, oftewel 2310,- aan autokosten bespaard. Als je mijn auto 275 keer op de snelweg zou zetten, dan zou je een file van bijna 3 kilometer hebben.

Maar dit was niet gratis: elk jaar heb ik alle banden en ketting vervangen, en in totaal een stuk of 10 lekke banden gehad (die ik onderweg kan vervangen), een kapotte derailleur (toen moest ik mijn vrouw bellen om me op te halen), en een (bijna) ongeluk. Verder was mijn fiest na pakweg 25.000km ook aan vervanging toe.

Ik heb ongeveer 350.000kcal verbrand (equivalent aan ongeveer 40 kilo lichaamsvet). Je kunt dus op 40 kilo vet naar Sidney fietsen! Dat zegt wel iets over de efficientie van een menselijk lichaam. Van de andere kant: dit laat ook zien hoe moeilijk het is om af te vallen. Als ik ooit minder ga fietsen zal het moeilijk worden om mijn eetpatroon aan te passen...

Inderdaad dus eens per week met de fiets. Hier zie je dat de grafieken het hardste stijgen in het voorjaar, als het vaak al mooi weer is, weinig vakantie heb, en dat ik graag een goede conditie wil hebben voor in de zomer. In de winter fiets ik sporadisch, wegens teweinig licht, kou, en de troep op de weg. Ook zie je dat ik af en toe wat minder fiets. Dat komt meestal door vakantie, slecht weer, of doordat ik een paar weken voor werk in het buitenland zit (zoals in de zomer van 2014 en in het voorjaar van 2016). In het najaar van 2016 fietste ik ook minder door persoonlijke omstandigheden en doordat ik van 36 uur naar 32 uur werken ben gegaan.

Maar dit jaar ben ik zeer voortvarend van start gegaan. Ik heb dit jaar al bijna net zoveel gefietst als in heel 2016! Ik ben het fietsen steeds leuker gaan vinden. 3 jaar geleden ging ik alleen fietsen als het heel mooi weer was, en bij voorkeur niet twee dagen achter elkaar. Nu heb ik het omgedraaid: ik ga altijd met de fiets, tenzij ik bijvoorbeeld na werk andere afspraken heb. Zelfs fietsen in de donkere dagen begin ik te waarderen, omdat het dan zo lekker rustig is op de weg.

Ik merk dat dit overdadig veel fietsen enkele gevolgen heeft. Ten eerste begint mijn conditie de pan uit te rijzen. Tegenwoordig leg ik die 30 kilometer in 53 minuten af, inclusief wachten bij stoplichten enzo. Een ander gevolg is mijn eetpatroon: toen ik slechts 1 of 2 keer per week ging fietsen kon ik die calorieen gemakkelijk verspreid over de week compenseren. Maar nu ik bijna elke dag fiets, moet er behoorlijk veel bij. Een retourtje kost al snel 1000-1500kcal. Deze moet ik dus bovenop de dagelijkse 2500kcal nuttigen om op gewicht te blijven. Het is tegenwoordig zo erg, dat ik bij alle producten op de voedingswaardetabel kijk om te zien welk produkt de meeste calorieen heeft!