Deze grafiek geeft grofweg de verhouding tussen de waarde van aandelen en de winst, bijvoorbeeld dividend. Het werkt zo: als de koersen laag zijn, maar het dividend is nog steeds hetzelfde, dan krijg je dus veel winst per ingelegde euro. Dit maakt het populair om geld naar de beurs te brengen (zoals 10cc hier zingt), bovendien hebben veel mensen de verwachting dat de koers zal gaan stijgen.

Maar als de koers stijgt, maar het dividend niet meestijgt, dan wordt de PE ratio dus steeds hoger. De dividend moet over steeds groter aandelenvermogen verdeeld worden. Vaak stijgen de aandelen nog gewoon een stukje door, omdat mensen nog steeds verwachten dat ze koerswinsten kunnen halen. Maar na een tijdje zal de bubbel knappen, omdat de aandelen teweinig opleveren voor het geld dat ze kosten. Op dit moment is de PE ratio ongeveer net zo hoog als vlakvoor de beurskrach van de jaren dertig...

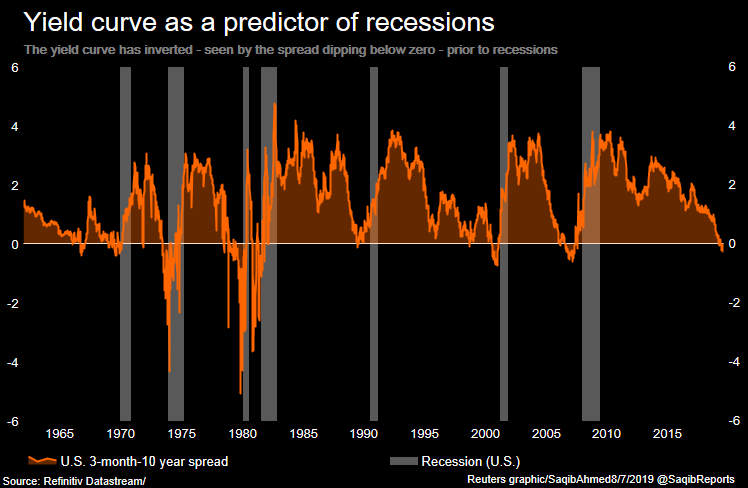

Nog een indicator dan? De afgelopen eeuw wisselden periodes van economische voorspoed en crises zich in een behoorlijk regelmatig tempo af. De langste periode van economische voorspoed was in de jaren tachtig: ongeveer 10 jaar lang. In alle andere periodes hadden we alweer sneller te maken met een recessie. de grafiek hieronder geeft het mooi weer:

Op dit moment zitten we al 108 maanden in economische voorspoed. Gaan we een record verbreken, of breekt onze economie eerder?

En zo heb je nog tientallen verschillende indicatoren voor recessie. Voor de meest vage indicatoren (zoals de big mac indicator), zie howstuffworks

Maar wat is de beste crisis indicator?

De indicator die het de laatste 6 crises bij het rechte eind had, was de "inverse yieldcurve". De watte? De inverse yield curve. Het zit zo: overheden en banken zetten leningen op de markt. Dit zijn korte en lange termijn leningen. Normaal gesproken is de lening voor een lange termijn iets duurder (dus hogere rente) dan de lening voor een korte termijn. Er zit namelijk wat risico ingebakken voor het geval de rente in de toekomst gaat stijgen. Dit noemen ze een "normale yieldcurve".

Maar als banken en overheden bang zijn voor een crisis, kan het voorkomen dat de lange termijn rente lager is dan de korte termijn rente. Op deze manier willen ze de belegger verleiden om voor langer in het schip te gaan, ondanks een aankomende crisis. Dit is de "inverse yieldcurve"

De onderstaande grafiek geeft het verschil tussen korte en lange termijn leningen in de VS weer, en de periodes van recessie. En wat blijkt? De laatste 6 keer dat er een inverse yieldcurve was, begon binnen een jaar een recessie! De inverse yield curve daarvoor, in 1966, was een "false positive", daarna duurde het nog een stuk of 5 jaar. Maar deze indicator is dus al 50 jaar 100% correct!

Gaat hij deze keer weer correct zijn? Niemand kan het zeggen. De enige "verzachtende omstandigheid" is dat op dit moment de rente historisch laag staat. Deze situatie hebben we nog niet eerder gehad, dus we weten niet precies hoe de economie erop reageert.

Voor meer info, zie bijvoorbeeld NRC.

Mijn inschatting? Twee jaar geleden voorspelde ik een crisis binnen 5 jaar. Bedenk dat een flinke crisis de economie een stuk of 5 jaar teruggooit in de tijd, dus dat de laatste 5 jaar niet slim is om te investeren. Nu voorspel ik dat het binnen 2 jaar gebeurt. En om een wilde schatting te doen van het moment: komende oktober. Oktober is altijd een leuke maand voor een recessie, en dat is de maand van de Brexit. Maar het kan net zo goed al eerder, omdat mensen hun geld vlak voor de recessie terugtrekken.

Wat nu?

Dus al je geld van de beurs halen? Geld dat al op de beurs kan prima blijven staan. Het overleeft de crisis wel. Maar nu het lijkt me niet de ideale tijd om meer geld naar de beurs te brengen. Ik houd het nog even in de broekzak voor als de crisis begint, of ik ga aflossen op de hypotheek.

Zie ook: